期货看几分钟k线胜率最高(期货交易看几分钟k线)

期货交易中,选择合适的K线周期对于提高交易胜率至关重要。没有一个绝对的“胜率最高”的K线周期,因为最佳周期取决于交易者的交易风格、市场波动性、以及交易标的本身的特性。不同的K线周期反映了不同时间跨度的市场信息,选择合适的周期需要综合考虑多种因素。将探讨不同K线周期的优缺点,以及如何根据自身情况选择合适的周期,旨在帮助交易者提高期货交易的胜率。

不同K线周期的特点

K线周期,也称为时间周期,是指每根K线所代表的时间长度。常见的K线周期包括1分钟、3分钟、5分钟、15分钟、30分钟、60分钟(1小时)、日线、周线、月线等。不同的K线周期反映了不同时间跨度的市场波动和趋势。选择合适的K线周期是期货交易中至关重要的一步。

-

短周期K线(1分钟、3分钟、5分钟): 短周期K线对价格波动非常敏感,能够快速反映市场情绪的变化。它们适合短线交易者(例如日内交易者),可以帮助他们捕捉微小的价格波动,快速进出场。短周期K线也容易受到市场噪音的影响,产生较多的虚假信号,需要配合其他指标进行过滤。

-

中周期K线(15分钟、30分钟、60分钟): 中周期K线能够过滤掉一部分市场噪音,提供相对稳定的价格趋势。它们适合中短线交易者,可以帮助他们把握日内或几日内的趋势。中周期K线既能提供足够的交易机会,又能避免频繁交易带来的风险。

-

长周期K线(日线、周线、月线): 长周期K线反映了市场的长期趋势,能够提供更可靠的趋势判断。它们适合长线交易者或趋势跟踪者,可以帮助他们把握长期趋势,避免受到短期波动的影响。长周期K线的交易信号出现频率较低,需要耐心等待。

交易风格与K线周期选择

交易者的交易风格是选择K线周期的重要依据。不同的交易风格对K线周期的要求不同。

-

日内交易(Day Trading): 日内交易者通常只在一天内进行交易,追求快速盈利。他们需要对价格波动非常敏感,因此通常选择短周期K线(1分钟、3分钟、5分钟)或中周期K线(15分钟、30分钟)。他们需要快速分析市场,捕捉瞬间的交易机会。

-

短线交易(Swing Trading): 短线交易者通常持有头寸几天时间,利用短期趋势获利。他们需要关注中周期K线(15分钟、30分钟、60分钟),以把握日内或几日内的趋势。他们需要耐心等待合适的入场点,并设置合理的止损和止盈。

-

长线交易(Position Trading): 长线交易者通常持有头寸几周、几个月甚至更长时间,利用长期趋势获利。他们需要关注长周期K线(日线、周线、月线),以把握长期趋势。他们需要有足够的耐心和信心,并能够承受短期波动带来的压力。

市场波动性与K线周期选择

市场波动性是指价格波动的幅度。波动性较高的市场适合短周期K线,可以捕捉更多的交易机会;波动性较低的市场适合长周期K线,可以避免受到市场噪音的影响。

-

高波动性市场: 在高波动性市场中,价格波动剧烈,短周期K线可以提供更多的交易机会。高波动性也意味着更高的风险,需要严格控制止损。

-

低波动性市场: 在低波动性市场中,价格波动缓慢,短周期K线容易受到市场噪音的影响,产生较多的虚假信号。此时,选择长周期K线可以过滤掉一部分噪音,提供更可靠的趋势判断。

交易标的特性与K线周期选择

不同的交易标的具有不同的特性,例如流动性、波动性、交易量等。这些特性也会影响K线周期的选择。

-

流动性高的标的: 流动性高的标的交易活跃,价格波动较为平稳,适合选择短周期或中周期K线。

-

流动性低的标的: 流动性低的标的交易不活跃,价格波动较大,容易出现跳空缺口,适合选择长周期K线。

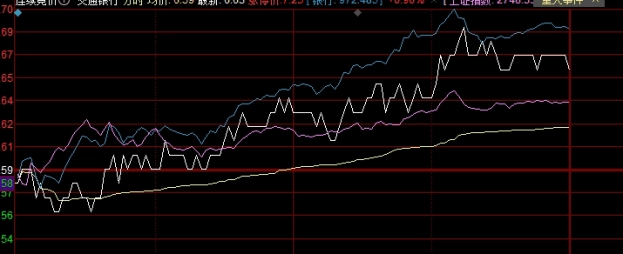

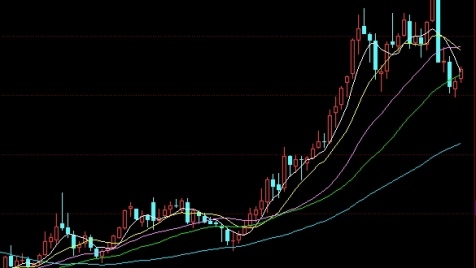

多周期共振分析

仅仅依靠单一周期的K线进行交易是远远不够的,更有效的方法是进行多周期共振分析。例如,日内交易者可以先用日线或小时线确定大趋势,再用15分钟或5分钟线寻找精确的入场点。这种方法可以提高交易信号的可靠性,降低交易风险。

多周期共振分析的关键在于找到不同周期之间的关联性。例如,如果日线呈现上升趋势,而15分钟线也出现上涨信号,那么可以考虑做多。反之,如果日线呈现下降趋势,而15分钟线也出现下跌信号,那么可以考虑做空。

K线周期选择的实践建议

选择合适的K线周期需要不断实践和总结经验。以下是一些实践建议:

- 模拟交易: 在实盘交易之前,先进行模拟交易,测试不同K线周期的交易效果。

- 记录交易日志: 详细记录每次交易的K线周期、入场点、止损点、止盈点等信息,以便分析交易结果,总结经验教训。

- 不断学习: 学习不同的技术分析方法,了解不同K线周期的特点,提高自己的交易水平。

- 灵活调整: 根据市场情况和交易经验,灵活调整K线周期。

总而言之,没有一个绝对的“胜率最高”的K线周期。选择合适的K线周期需要综合考虑交易风格、市场波动性、交易标的特性等多种因素,并不断实践和总结经验。通过多周期共振分析,可以提高交易信号的可靠性,降低交易风险。希望能够帮助交易者更好地选择K线周期,提高期货交易的胜率。