新手指南!期货同时交易十几个品种(期货交易能同时交易几个品种)

在期货市场中,投资者常常面临多样化的投资选择。不同于股票一次仅能购买某一家公司的股份,期货交易因其独特的合约性质和保证金制度,为投资者提供了同时涉足多个品种的可能性。将深入探讨期货交易中同时操作十几个品种的可行性、优势、挑战以及实施策略。

多品种交易的可行性

随着电子交易平台的高度发展,如今期货交易者可以轻松地通过单一账户在多个市场进行交易。技术的进步使得实时监控不同品种的市场动态成为可能,从而为同时交易十几个期货品种提供了技术基础。此外,多数期货公司提供的保证金制度允许投资者利用杠杆效应,以较少的资金控制较大价值的合约组合,这进一步增加了多品种交易的可操作性。

多元化投资的优势

分散风险是多品种期货交易的核心优势之一。与集中投资单一资产相比,构建一个包含多种商品、金融工具或指数期货的投资组合能有效降低特定市场波动对整体投资组合的影响。例如,当农产品市场表现不佳时,能源或金属市场的强劲表现可能起到对冲作用,帮助平衡整体损失。这种策略背后的理念是通过不相关或低相关性的资产组合来减少非系统性风险。

面临的挑战与风险管理

尽管多品种交易具有分散风险的优点,但也伴随着复杂性和潜在风险的增加。首先,管理多个头寸需要高度的专业知识和实时的市场监控能力。其次,虽然分散化可以降低风险,但过度分散可能导致交易成本上升,如手续费增加和滑点损失。此外,不同品种间的相关性可能随市场环境变化而变化,需定期重新评估组合的有效性。有效的风险管理策略,如设置止损点、合理分配资金和使用期权等衍生品进行保护,对于维护投资组合健康至关重要。

实施多品种交易的策略

成功的多品种期货交易策略始于充分的市场研究和个性化的交易计划。投资者应根据自身的风险承受能力、投资目标及市场理解制定策略。一种常见的方法是趋势跟踪,即识别并跟随各品种的主要趋势。另一种策略是基于基本面分析,深入研究影响不同商品价格的经济指标和供需状况。无论采用何种策略,持续学习和适应市场变化是关键。

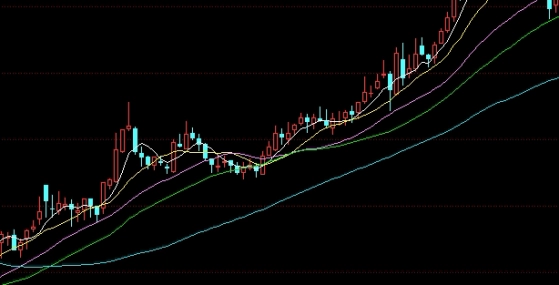

技术分析与工具的应用

技术分析在多品种期货交易中扮演着重要角色,它帮助投资者识别图表模式、趋势线和关键支撑/阻力位。现代交易平台提供的各种技术指标(如移动平均线、相对强弱指数RSI和布林带)和绘图工具,为交易决策提供了数据支持。此外,算法交易和自动化交易系统的应用也日益广泛,它们能够快速执行复杂的交易逻辑,提高交易效率和响应速度。

心理因素与纪律性

在同时交易多个期货品种的过程中,保持冷静的心态和严格的纪律性是成功的关键。面对市场的快速变动和潜在的亏损压力,情绪管理变得尤为重要。建立一套固定的交易规则并坚持执行,避免因冲动或贪婪做出非理性决策。定期回顾交易记录,总结经验教训,也是提升交易技能和心理素质的有效途径。

期货交易允许投资者同时涉足多个品种,通过精心策划和有效管理,可以实现风险分散和收益最大化。然而,这一过程要求投资者具备扎实的专业知识、良好的心理素质和高效的交易工具。随着经验的积累和技术的进步,多品种期货交易将继续吸引那些寻求多元化投资机会的投资者。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...