不看后悔!原油期货价格(市场动态、影响因素及投资策略)

原油期货价格是全球能源市场中的关键指标,它不仅反映了石油的供需状况,还受到地缘、经济数据、货币政策等多种因素的影响。将深入探讨原油期货价格的市场动态、影响因素以及投资者可以采取的策略。

近年来,原油期货价格经历了剧烈波动。从2014年的高点到2020年初的低点,再到最近的反弹,这些变化背后反映了全球经济和能源市场的复杂性。例如,2020年新冠疫情爆发导致的需求骤降使得油价一度跌至负值。然而,随着各国政府推出刺激措施和经济逐步复苏,油价开始回升。此外,OPEC+等主要产油国的减产决定也对油价产生了重要影响。

在分析市场动态时,我们需要关注几个关键指标:库存水平、钻井活动、全球经济增长预期以及美元汇率。库存水平直接反映了供需关系,而钻井活动则预示着未来的供应能力。全球经济增长预期会影响能源需求,而美元汇率变动则会影响以美元计价的原油价格。

地缘风险

地缘事件是影响原油期货价格的重要因素之一。中东地区的紧张局势、美国与伊朗的关系、俄罗斯与西方国家的摩擦等都可能引发市场恐慌,导致油价飙升。例如,2019年9月沙特阿美石油设施遭袭事件就曾引发油价短暂上涨。

供需关系

供需关系是决定原油期货价格的基础因素。当全球经济增长强劲时,能源需求增加,推高油价;反之亦然。此外,季节性因素也会影响供需平衡,如冬季取暖需求增加会提振油价。

货币政策

美联储和其他主要央行的货币政策调整会影响全球经济活动和通胀预期,进而影响油价。例如,低利率环境通常会刺激经济增长和能源需求,从而支撑油价。

技术进步

页岩油革命等技术进步改变了全球能源供应格局,增加了市场竞争,对传统产油国构成挑战。这也使得油价更加敏感于生产成本的变化。

对于投资者而言,理解原油期货价格的波动机制至关重要。以下是一些基本的投资策略:

多元化投资组合

不要将所有资金投入单一资产类别,通过构建多元化的投资组合来分散风险。可以考虑将一部分资金配置到原油相关的ETF或其他金融产品中。

长期视角

原油市场具有高度不确定性,短期价格波动较大。因此,采取长期投资视角可能更为稳妥。关注全球经济趋势和能源政策变化,而不是仅仅基于短期市场情绪做出决策。

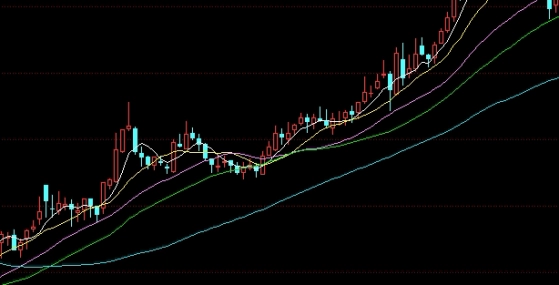

技术分析与基本面分析相结合

技术分析可以帮助识别市场趋势和入场/出场时机,而基本面分析则有助于理解市场背后的深层次原因。结合两者可以提高投资决策的准确性。

风险管理

设置止损点和止盈点是控制风险的有效手段。同时,避免使用过高的杠杆比例,以免因市场波动导致重大损失。

原油期货价格是一个复杂的系统,受到多种因素的影响。投资者需要密切关注市场动态,理解各种影响因素的作用机制,并制定合理的投资策略。通过多元化投资组合、长期视角、技术与基本面分析相结合以及严格的风险管理,可以在波动的市场中寻找机会并保护自己的资产。总之,成功的投资不仅仅是关于选择正确的时机进入或退出市场,更是关于如何管理风险并在不确定的环境中保持冷静和理性。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...