不学无识!期货基础知识(期货详细介绍)

期货交易,作为现代金融市场中一种高级而复杂的交易形式,既承载着价格发现与风险管理的重要功能,也是众多投资者寻求资产增值的有效途径之一。旨在深入探讨期货市场的基础知识,通过解析其定义、特点以及交易机制,为读者构建一个全面而坚实的理论基础,为进一步探索期货交易的奥秘奠定基石。

(一)什么是期货?

期货,顾名思义,是指在未来某一特定时间、地点,按照事先约定的价格买卖某种标的物(如商品、金融工具等)的标准化合约。与现货交易不同,期货交易的核心在于“未来”二字,它允许交易双方锁定成本或收益,规避因价格波动带来的不确定性风险。

期货市场的起源可追溯至19世纪中期的美国,当时为了解决农产品价格季节性波动导致的风险问题,芝加哥期货交易所(CBOT)应运而生,成为世界上第一个现代期货交易所。如今,期货市场已涵盖农产品、金属、能源、金融产品等多个领域,成为全球金融市场不可或缺的一部分。

(二)期货的特点

杠杆效应

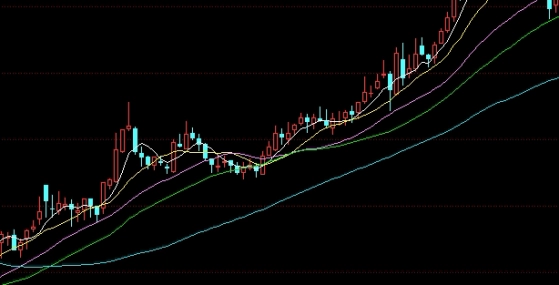

期货交易采用保证金制度,即交易者只需支付合约价值的一部分作为保证金即可进行交易,这使得期货交易具有显著的杠杆效应。杠杆效应放大了盈利和亏损的可能性,因此期货交易既是一种高风险高回报的投资方式,也是一把双刃剑。

双向交易

与股票市场只能做多不同,期货市场支持双向交易,即投资者既可以买入期货合约(多头),也可以卖出期货合约(空头)。这种灵活性使得投资者无论市场涨跌都能有机会获利,但同时也要求投资者具备更高的市场判断能力和风险控制能力。

T+0交易

期货市场实行T+0交易制度,即当天买入的期货合约可以当天卖出,无需等待下一个交易日。这种制度提高了市场的流动性,使得投资者能够迅速响应市场变化,及时调整投资策略。然而,这也意味着投资者需要更加谨慎地管理自己的头寸和风险。

(三)期货交易机制

合约标准化

期货合约是标准化的合约,其标的物数量、质量等级、交割地点、交割月份等条款均由交易所统一规定。这种标准化降低了交易成本,提高了市场效率,同时也方便了投资者进行跨期套利和套期保值等操作。

保证金制度

保证金制度是期货市场的核心机制之一。交易所根据合约价值和市场风险状况设定一定比例的保证金要求,投资者必须按照要求缴纳足够的保证金才能进行交易。保证金制度的实施确保了合约的履行和市场的稳定运行。

每日无负债结算

期货市场实行每日无负债结算制度,即在每个交易日结束后,交易所会根据当日的结算价对投资者的持仓进行盈亏计算,并调整保证金账户的余额。如果投资者的保证金不足,需要及时追加保证金否则将面临强制平仓的风险。这种制度确保了市场的公平性和透明度,保护了投资者的利益。

通过对期货基础知识的详细阐述可以看出,期货交易是一种复杂而高级的投资方式,它既提供了价格发现和风险管理的功能也带来了高风险高回报的挑战。对于想要进入期货市场的投资者来说,深入了解期货的定义、特点以及交易机制是至关重要的。同时,投资者还需要具备扎实的市场分析能力、风险控制能力和心理素质才能在期货市场中立足并获得成功。希望能够为读者提供一个清晰而全面的期货基础知识框架为未来的学习和实践打下坚实的基础。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...