受益终身!投资股指期货的基金(什么是股指期货?)

股指期货是一种金融衍生品,其标的物为股票指数。投资者通过买卖股指期货合约,可以对未来某一时间点的股票指数进行预测和对冲风险。这种工具常用于套期保值、投机和套利,是金融市场中重要的风险管理工具之一。

基金参与股指期货的背景

随着资本市场的发展,越来越多的基金开始涉足股指期货市场。基金参与股指期货主要是为了实现多样化的投资策略,包括对冲系统性风险、增强收益以及进行流动性管理。此外,监管机构也逐步出台相关政策,允许并规范基金参与股指期货市场的行为。

股票型基金

参与目的

股票型基金通常通过持有大量股票来获取市场回报,因此面临较高的系统性风险。参与股指期货的主要目的是对冲市场波动带来的风险,从而保护投资组合的价值。

具体操作

股票型基金可以通过卖空股指期货合约来减少市场下跌的影响。例如,当基金经理预期市场将出现大幅调整时,可以通过卖出沪深300股指期货合约来对冲组合中的多头风险。

混合型基金

参与目的

混合型基金同时持有股票和债券,其风险和收益介于股票型基金和债券型基金之间。参与股指期货可以实现更灵活的资产配置和风险管理。

具体操作

混合型基金可以根据市场情况动态调整股指期货的持仓。例如,在股市表现强劲时,增加股指期货的空头头寸以锁定收益;在市场疲软时,减少空头头寸以捕捉反弹机会。

保本基金

参与目的

保本基金的主要目标是在保证本金安全的基础上获取一定的收益。参与股指期货主要是为了对冲市场风险,确保基金的保本特性。

具体操作

保本基金通常采用买入看跌期权或卖空股指期货的策略来对冲持有的股票多头风险。这样,即使市场下跌,也能在一定程度上保证基金的本金不受损失。

套期保值策略

基本概念

套期保值是通过建立与现货市场相反的期货头寸,来抵消市场价格波动带来的风险。对于基金而言,这是一种常用的风险管理策略。

实施方法

基金可以通过买入或卖出股指期货合约来进行套期保值。例如,一个持有大量股票的基金可以卖空相应市值的股指期货合约,以对冲潜在的市场下跌风险。

投机策略

基本概念

投机策略是指基金通过预测市场走势,获取超额收益的一种策略。这种策略风险较高,但也可能带来更高的回报。

实施方法

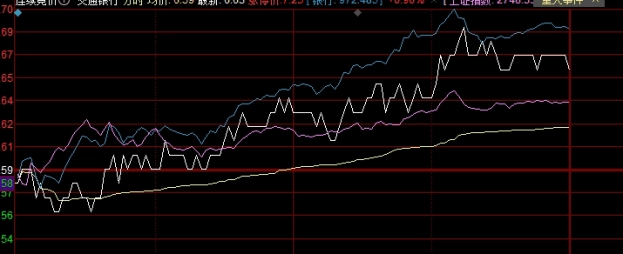

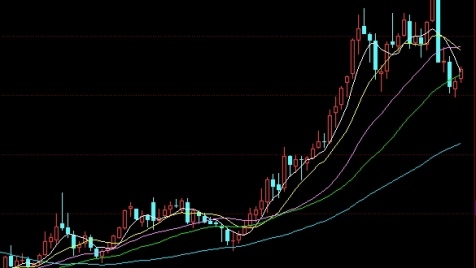

基金可以通过分析宏观经济指标、政策变化和技术图表等,制定相应的投机策略。例如,在市场预期利率下降时,买入股指期货合约以期获得价格上涨的收益。

套利策略

基本概念

套利策略是指利用不同市场之间的价格差异,通过低买高卖来获取无风险利润的一种策略。这种策略通常需要复杂的计算和快速的执行能力。

实施方法

基金可以通过跨市场套利、跨期套利等方式实现套利。例如,当不同交易所之间的同一股指期货合约存在价差时,可以通过同时买入低价合约和卖出高价合约来获取差价收益。

《证券投资基金参与股指期货交易指引》解读

主要内容

《证券投资基金参与股指期货交易指引》由中国证监会发布,旨在规范基金参与股指期货的行为,防范投资风险,保护基金份额持有人的合法权益。指引明确了基金参与股指期货的投资策略、比例限制、信息披露和风险管理等方面的要求。

实施效果

自指引实施以来,基金参与股指期货的行为得到了有效规范,市场秩序更加稳定。基金公司也加强了内部控制和风险管理,确保基金参与股指期货的行为符合法律法规的要求。

监管要求与限制

持仓比例限制

根据指引,开放式基金在任何交易日日终,持有的买入股指期货合约价值不得超过基金资产净值的10%;封闭式基金、开放式指数基金(不含增强型)、交易型开放式指数基金(ETF)在任何交易日日终,持有的买入期货合约价值与有价证券市值之和不得超过基金资产净值的100%。

信息披露要求

基金应在季度报告、半年度报告、年度报告等定期报告中披露股指期货的投资情况,包括投资政策、持仓情况、损益情况和风险指标等,并充分揭示股指期货投资对基金总体风险的影响以及是否符合既定的投资政策和投资目标。

对市场流动性的影响

基金大规模参与股指期货市场会增加市场的交易量和持仓量,从而提高市场的流动性。这对于市场的稳定性和效率具有积极的作用。

对市场稳定性的影响

基金参与股指期货可以有效对冲市场风险,减少市场波动带来的负面影响。特别是在市场剧烈波动时,基金通过股指期货进行套期保值,可以稳定市场情绪,防止过度抛售。

未来发展趋势

随着资本市场的不断发展和完善,预计未来将有更多的基金参与到股指期货市场中。同时,监管机构也会进一步完善相关政策法规,引导基金规范参与股指期货市场,促进市场的健康发展。

总结全文

详细介绍了投资股指期货的基金的背景、类型、参与方式、投资策略、法规监管以及市场影响。通过对这些方面的深入分析,可以看出基金参与股指期货对于提高投资收益、管理风险和增强市场稳定性具有重要作用。

未来展望

随着政策的进一步放开和市场的不断成熟,基金参与股指期货的规模和深度将进一步增加。未来,基金公司需要不断提升自身的研究分析能力和风险管理水平,以更好地利用股指期货这一工具,实现更高的投资回报和更稳健的风险控制。