黄金价格怎么计算(黄金价格怎么算的计算公式)

黄金,作为一种珍贵的贵金属,自古以来就是财富和价值的象征。在现代社会,它不仅是重要的投资工具,也是抵御通货膨胀、分散风险的有效手段。许多人对黄金价格的形成和计算方式感到困惑,常常只看到一个简单的数字,却不了解其背后的复杂机制。事实上,黄金价格的计算并非一个简单的公式,而是涉及国际基准价、单位换算、汇率转换、市场供需以及零售溢价等多个层面。理解这些构成要素,对于投资者和普通消费者来说都至关重要。将深入探讨黄金价格的计算原理,揭示其背后的“公式”和影响因素。

黄金价格的核心——国际现货金价(Spot Price)

要理解黄金价格的计算,首先必须明确其基础——国际现货金价,也被称为“即期金价”或“伦敦金价”。这是全球黄金市场的基准,通常以美元每盎司(USD/Troy Ounce)来报价。这个价格并非由某个单一机构决定,而是在全球主要金融中心的场外交易(OTC)市场中,由大型银行、黄金交易商和机构投资者通过持续买卖形成的。例如,伦敦金银市场协会(LBMA)每日两次公布的“伦敦金固定价格”(London Fix),虽然并非实时交易价,但被视为当天重要的参考基准。纽约商品交易所(COMEX)的黄金期货价格也对国际现货金价有显著影响。

国际现货金价之所以是核心,在于它反映了全球范围内黄金的实时供求关系和市场情绪。它是一个24小时不间断波动的价格,受宏观经济数据、地缘事件、美元走势、全球央行政策等多种因素的影响。所有的本地黄金价格,无论是投资金条、金币,还是黄金首饰,都是以这个国际现货金价为基础,再经过一系列换算和调整后得出的。当我们谈论“今天的黄金价格”时,通常指的就是这个以美元计价的国际现货金价。

从国际现货到本地计价——单位换算与汇率转换

国际现货金价以美元每盎司报价,但我们在日常生活中购买或出售黄金时,往往使用克、公斤、或两(如香港司马两、中国市斤两)等本地计量单位,并以当地货币(如人民币、欧元、日元)进行交易。这就涉及到了关键的单位换算和汇率转换步骤。

1. 单位换算:

最常用的国际黄金计量单位是“金衡盎司”(Troy Ounce)。其与公制单位的换算关系是:

1金衡盎司(t oz)= 31.1034768 克(g)

如果国际现货金价是 $X 美元/盎司,那么每克黄金的美元价格就是:

每克黄金美元价格 = 国际现货金价($X/盎司) / 31.1034768

例如,如果国际金价是 $2000/盎司,那么每克黄金的美元价格就是 $2000 / 31.1034768 ≈ $64.30/克。

如果需要换算成公斤,则将每克价格乘以1000。在一些地区,如中国大陆,常见的还有“市斤两”或“克”。1市斤两 = 50克。香港、澳门、台湾及东南亚地区则多使用“司马两”,1司马两 = 37.429克。

2. 汇率转换:

在得出每克黄金的美元价格后,下一步就是将其转换为当地货币价格。这需要用到实时的外汇汇率。

每克黄金本地货币价格 = 每克黄金美元价格 × 当前美元兑本地货币汇率

例如,如果每克黄金美元价格是 $64.30/克,而美元兑人民币汇率是 1美元 = 7.20人民币,那么每克黄金的人民币价格就是:

$64.30/克 × 7.20 ≈ 463.00 人民币/克。

这个价格就是理论上的、以当地货币计价的国际现货黄金价格。所有本地的黄金交易,无论是上海黄金交易所的AU9999合约,还是银行的金条报价,都会以此为基础,并根据各自的市场机制和成本进行微调。

影响黄金价格波动的多重因素

“黄金价格怎么算”不仅要理解转换公式,更要明白其基础——国际现货金价——是如何形成的以及为何会波动。黄金价格并非一成不变,其波动受到多种复杂因素的驱动:

1. 供需关系: 这是任何商品价格形成的基础。黄金的供应主要来自矿产(约占75%)和旧金回收(约占25%)。需求则分为首饰需求、工业需求、投资需求(金条、金币、ETF)和央行储备需求。当供应量增加而需求减少时,金价可能下跌;反之则上涨。例如,新兴市场国家对黄金首饰的需求增长,或全球央行增加黄金储备,都会推高金价。回收黄金的增加也可能增加市场供应。

2. 货币政策与利率: 黄金不产生利息,因此其吸引力与无风险资产(如国债)的实际利率呈反向关系。当央行提高利率,持有美元等计息资产的收益率上升,黄金的吸引力相对下降,金价可能承压。反之,当利率下调或实施量化宽松等扩张性货币政策时,实际利率下降,黄金作为保值工具的吸引力增强,金价倾向于上涨。

3. 通货膨胀预期: 黄金被广泛视为对抗通货膨胀的“硬通货”。当市场预期通货膨胀将加速时,投资者会购买黄金以保值,从而推高金价。因为纸币的购买力会因通胀而下降,而黄金的内在价值相对稳定。

4. 地缘与经济不确定性: 在全球经济面临衰退风险、地缘紧张局势加剧(如战争、贸易冲突、动荡)时,黄金的“避险资产”属性会凸显。投资者会抛售风险资产(如股票),转而购买黄金寻求安全,从而推高金价。这种避险需求往往是短期内影响金价波动的强劲因素。

5. 美元汇率: 黄金以美元计价,因此美元的强弱对金价有显著影响。通常情况下,美元走强会使得以美元计价的黄金对持有其他货币的投资者来说变得更贵,从而抑制需求,导致金价下跌;反之,美元走弱则会促使金价上涨。两者之间往往呈现负相关关系。

零售黄金价格的构成——溢价与成本

我们日常购买的黄金产品,无论是金条、金币还是黄金首饰,其价格往往高于国际现货金价经过汇率和单位换算后的理论价格。这之间的差额就是“溢价”,它包含了多个环节的成本和利润:

1. 生产与加工成本: 黄金从矿石提炼到制成标准金条、金币或精美首饰,需要经过冶炼、铸造、设计、加工、抛光等一系列复杂工序。这些生产和加工过程会产生显著的成本,尤其是对于工艺复杂的首饰,其“工费”或“设计费”会非常高。

2. 品牌与渠道成本: 黄金产品通过品牌商、批发商、零售商等多个环节才能到达消费者手中。每个环节都会产生运营、营销、储存、运输、保险等成本,并需要获取合理的利润。知名品牌通常会有更高的品牌溢价。

3. 风险与储存成本: 黄金是一种高价值商品,其储存和运输需要严格的安全措施,包括金库租金、安保费用、保险费用等。这些成本也会计入最终的零售价格。

4. 税费: 不同国家和地区对黄金交易征收不同的税费,如增值税(VAT)、销售税等。这些税费会直接增加黄金的零售价格。

5. 产品类型差异:

- 投资金条/金币: 这类产品纯度高、工艺相对简单,主要用于投资,其溢价相对较低,通常在国际现货金价基础上加价1%~5%左右。溢价高低也与金条大小有关,小克重金条的单位加工成本相对较高,溢价会略高。

- 黄金首饰: 首饰注重设计和工艺,其溢价最高。除了黄金本身的价值,还包含了高昂的“工费”和品牌附加值,往往比现货金价高出20%甚至更多。在购买时,消费者通常会看到“金价+工费”的报价方式。

- 收藏金币/纪念币: 这类产品除了黄金价值外,还具有艺术、历史或纪念意义,其溢价除了加工费外,还包含了设计、限量发行等收藏价值,溢价可能非常高。

零售黄金价格的计算公式可以粗略表示为:

零售黄金价格 = (国际现货金价 / 31.1034768 × 美元兑本地货币汇率) × (1 + 溢价百分比) + 工费(针对首饰) + 其他税费

当出售旧金首饰或回收旧金时,经销商通常会以低于国际现货金价的价格回收,因为他们需要扣除提炼成本、损耗以及自身的利润,这个过程被称为“折旧”或“回购折扣”。

黄金价格计算公式的实际应用示例

了解了上述原理,我们来看几个实际的计算示例,以便更好地理解黄金价格是如何在不同场景下计算的:

示例一:购买一根100克投资金条

假设:

国际现货金价:2050 美元/盎司

美元兑人民币汇率:1 美元 = 7.25 人民币

银行投资金条溢价:国际现货价的 3%

步骤1:计算每克黄金的美元价格

每克美元价格 = 2050 美元/盎司 / 31.1034768 克/盎司 ≈ 65.909 美元/克

步骤2:计算每克黄金的人民币理论价格

每克人民币价格 = 65.909 美元/克 × 7.25 人民币/美元 ≈ 477.45 人民币/克

步骤3:加上投资金条溢价

带溢价的每克人民币价格 = 477.45 人民币/克 × (1 + 3%) = 477.45 × 1.03 ≈ 491.77 人民币/克

步骤4:计算100克金条的总价

100克金条总价 = 491.77 人民币/克 × 100 克 = 49177 人民币

示例二:购买一件10克黄金首饰

假设:

国际现货金价:2050 美元/盎司

美元兑人民币汇率:1 美元 = 7.25 人民币

首饰金价溢价(含品牌、利润等):国际现货价的 15%

工费:50 元/克

步骤1、2:计算每克黄金的人民币理论价格 (同上)

每克人民币价格 ≈ 477.45 人民币/克

步骤3:加上首饰金价溢价

带溢价的每克人民币价格 = 477.45 人民币/克 × (1 + 15%) = 477.45 × 1.15 ≈ 549.07 人民币/克

步骤4:计算10克首饰的含金部分总价

含金部分总价 = 549.07 人民币/克 × 10 克 = 5490.7 人民币

步骤5:加上总工费

总工费 = 50 元/克 × 10 克 = 500 元

步骤6:计算10克黄金首饰的总价

10克黄金首饰总价 = 5490.7 元 + 500 元 = 5990.7 元

通过这两个例子可以看出,虽然基础金价相同,但由于产品类型不同、溢价和工费差异,最终消费者支付的价格会有显著区别。理解这些计算步骤,有助于消费者在购买黄金时做出更明智的决策。

总结而言,黄金价格的计算是一个多维度的过程。它以全球统一的国际现货金价为基础,通过精确的单位换算和实时的汇率转换,形成各地市场的理论价格。在此之上,再根据产品的类型(投资金、首饰金)、品牌、加工工艺、销售渠道以及税费等因素,叠加不同的溢价和工费,最终形成我们看到的零售价格。同时,影响国际现货金价波动的宏观经济、地缘和货币政策等因素,也间接构成了“黄金价格怎么算”这一问题的深层答案。理解这些复杂的相互作用,才能真正把握黄金市场的脉络。

相关推荐

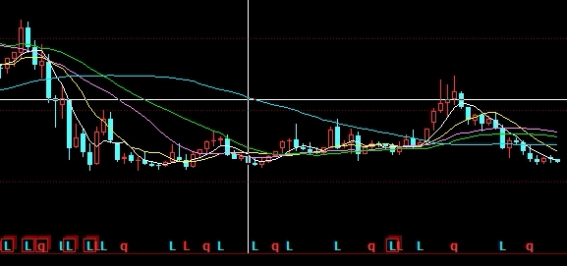

美国道琼斯指数基金(美国股市道琼斯指数实时行情)

道琼斯工业平均指数(Dow Jones Industrial Average, DJIA),简称道指,是全球最受关注的股票市场指数之一。 它由30家美国最 ...