金融机构有哪些(金融机构有哪些股票)

金融机构,如同经济系统的血液循环中枢,承担着资金融通、风险管理、支付结算和财富管理等核心职能,是现代经济运行不可或缺的基石。它们连接着储蓄者和投资者、企业和消费者,有效地将社会闲置资金转化为生产性投资,促进经济增长与发展。同时,由于其业务的特殊性,许多大型金融机构也选择通过股票市场进行融资,成为投资者得以参与分享经济成果的重要标的。

将深入探讨金融机构的主要类型,并结合其在股票市场上的表现,分析投资这些金融股的吸引力、风险以及评估方法,旨在为读者提供一个全面而深入的视角。

主要金融机构类型及其职能

金融机构的种类繁多,它们根据其核心业务和监管框架可分为不同类别。理解这些机构的职能是认识其投资价值的基础。

1. 商业银行(Commercial Banks):这是最常见和最广为人知的金融机构类型。它们的核心业务是吸收公众存款、发放贷款,并通过存贷利差赚取收益。商业银行还提供支付结算、信用证、财富管理、外汇交易等多元化服务。在股票市场上,大型商业银行如中国工商银行、中国建设银行、招商银行等,通常是市值巨大、流动性好、派息稳定的蓝筹股,被视为经济的“压舱石”。

2. 投资银行(Investment Banks):与主要服务于大众和企业的商业银行不同,投资银行主要服务于企业、政府和高净值客户。它们的核心业务包括首次公开募股(IPO)承销、债券发行、企业并购(M&A)咨询、资产证券化以及大宗商品交易等。投资银行的盈利能力与资本市场景气度高度相关。中金公司、中信证券(部分业务具有投行性质)等是中国领先的投资银行或具备强大投行业务能力的券商,其股票表现往往波动较大,但也可能在牛市中带来丰厚回报。

3. 保险公司(Insurance Companies):保险机构的主要职能是风险保障和长期资金管理。它们通过收取保费,为客户提供寿险、健康险、财产险等各类保险产品,并在发生约定的保险事故时支付赔款。由于保险公司会积累大量长期保费资金,它们也是重要的机构投资者,将资金投资于股票、债券、房地产等领域。中国平安、中国人寿、中国太保等是国内主要的上市保险公司,其股票兼具长期价值投资和周期性波动的特点。

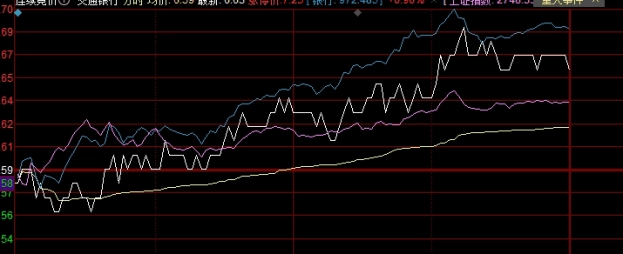

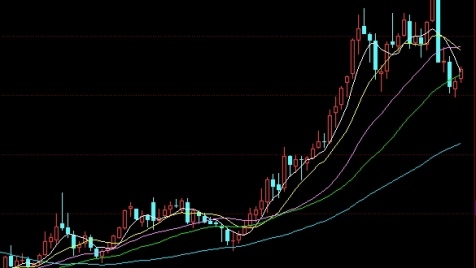

4. 证券公司(Securities Firms):证券公司是连接投资者与资本市场的桥梁。它们提供股票、债券、基金等证券的经纪交易服务,也从事证券承销与保荐、自营投资、资产管理、融资融券等业务。证券公司的业绩与股票市场的活跃度息息相关,牛市时业绩爆发,熊市时则可能面临挑战。华泰证券、海通证券等是国内知名的上市证券公司,其股价波动性通常较大,具有高贝塔属性。

5. 资产管理公司(Asset Management Companies, AMCs):这类机构专注于管理客户的资产,通过发行公募基金、私募基金、信托产品等方式,将投资者的资金集合起来,进行专业化的投资组合管理。它们的目标是为客户实现资产增值。虽然许多资产管理公司是银行、券商或保险公司的子公司,但也有独立的资产管理集团。其盈利模式主要是管理费和业绩提成。目前,独立的纯资产管理公司直接上市较少,更多是以其母公司(如银行、券商)的股票形式间接投资。

金融机构股票的投资吸引力

投资金融机构的股票,对于长期投资者和希望分享经济增长红利的投资者来说,具有多方面的吸引力。

1. 经济晴雨表与基石作用: 金融行业是国民经济的命脉,其健康发展直接关系到整个经济的运行效率。投资金融股,某种程度上是投资一个国家的经济增长前景。大型金融机构,尤其是银行,往往是市值最大的上市公司,其稳定性和规模效应使其成为市场的中坚力量。

2. 相对稳定的盈利能力与股息分红: 许多成熟的金融机构,特别是商业银行和保险公司,拥有庞大的客户基础、完善的网络渠道和多元化的业务结构,盈利能力相对稳健。它们通常具有较高的股息支付率,为投资者提供稳定的现金流回报,尤其在市场波动时,高股息的金融股可以提供一定的防御性。

3. 行业地位与特许经营权: 金融行业受到严格的监管,进入门槛高,这使得现有的金融机构享有一定的“护城河”优势和特许经营权。大型金融机构凭借其品牌信誉和市场份额,在竞争中占据有利地位。

4. 受益于宏观经济增长: 随着经济的发展,社会融资需求增加,财富积累加速,金融机构的业务量和盈利空间也随之扩大。例如,银行的存贷规模增长、保险公司的保费收入增长、券商的交易量活跃,都直接受益于宏观经济的繁荣。

投资金融股的风险与挑战

尽管金融股具有吸引力,但投资者也必须清醒地认识到其固有风险,这些风险往往比其他行业更为复杂和系统性。

1. 宏观经济周期风险: 金融行业与宏观经济高度相关。经济下行时,企业经营困难,可能导致银行不良贷款增加,利润承压;保险公司的保费收入可能受到影响;证券公司的交易量和投行业务也将萎缩。这使得金融股具有一定的顺周期性。

2. 政策与监管风险: 金融行业是受政府严格监管的行业。货币政策、利率政策、资本充足率要求、不良资产处置政策、金融创新监管等任何调整,都可能对金融机构的盈利模式和业务发展产生重大影响。例如,降息可能压缩银行的净息差,提高资本要求则可能限制银行的扩张能力。

3. 信用风险与市场风险: 银行面临贷款违约的信用风险;保险公司面临投资资产缩水的市场风险;证券公司则 നേരിട്ട് 受到市场波动的影响,其自营盘可能面临巨额亏损。一旦出现大规模的信用事件或市场剧烈波动,金融机构的资产质量和盈利能力将受到严重冲击。

4. 利率风险: 利率是银行盈利的核心要素。利率的变动会直接影响银行的净息差,进而影响其盈利能力。例如,在加息周期中,银行可能受益;而在降息周期中,则可能面临压力。

5. 科技颠覆与竞争加剧: 金融科技(Fintech)的快速发展,如移动支付、网络借贷、智能投顾等,正在对传统金融机构的业务模式构成挑战。新兴科技公司凭借更低的成本和更高的效率,可能抢占传统金融机构的市场份额,加剧行业竞争。

如何评估金融机构股票

评估金融机构股票需要结合其行业特性,运用专业的财务指标和宏观分析框架。

1. 关注核心财务指标:

- 银行类: 重点关注净息差(NIM,衡量赚取利差的能力)、不良贷款率(NPL,衡量资产质量)、拨备覆盖率(衡量风险抵御能力)、资本充足率(衡量偿付能力)、净资产收益率(ROE,衡量盈利效率)以及市净率(P/B)和市盈率(P/E)。

- 保险类: 重点关注内含价值(EV,衡量未来盈利能力)、新业务价值(NBV,衡量新增业务的价值创造能力)、综合成本率(财险业务,衡量经营效率)、偿付能力充足率(衡量风险抵御能力)以及投资收益率。

- 券商类: 重点关注净资本、经纪业务收入占比、投行业务排名与收入、自营投资收益的稳定性、以及杠杆率。

2. 资产质量与风险管理能力: 金融机构的生命线在于其资产质量和风险管理能力。投资者应仔细分析其贷款组合、投资组合的结构,了解不良资产的生成和处置情况,以及其内部风险控制体系是否健全有效。

3. 宏观经济与政策环境分析: 深入理解当前的宏观经济周期、货币政策走向以及金融监管政策的变化,对预测金融机构未来的盈利前景至关重要。例如,在经济复苏初期,金融股往往会率先表现。

4. 管理层能力与战略: 优秀的管理团队能够制定清晰的战略,有效应对市场挑战,提升机构的长期竞争力。关注管理层的历史业绩、战略规划以及公司治理结构。

5. 市场份额与竞争优势: 评估该金融机构在所属细分市场的地位、品牌效应、渠道优势以及其是否具备独特的竞争壁垒,如科技投入、客户粘性等。

总结而言,金融机构作为现代经济的血脉,其股票投资既提供了分享经济增长的巨大机遇,也伴随着独特的系统性风险。无论是商业银行的稳健,还是投资银行的爆发力,抑或是保险公司的长期价值,都需要投资者进行深入的分析和审慎的决策。只有充分理解各类金融机构的业务模式、盈利逻辑、风险特征以及评估方法,才能在波诡云谲的金融市场中,把握机遇,规避风险,实现稳健的投资回报。