上证50期权代码怎么看(上证50期权波动率怎么看)

上证50期权作为中国金融市场的重要衍生品,为投资者提供了对冲风险、套利以及方向性投机的工具。对于初入期权市场的投资者来说,面对一串串由数字和字母组成的代码,以及常常变动的波动率指标,可能会感到无从下手。旨在深入浅出地解析上证50期权的代码构成与波动率的解读方法,帮助投资者更好地理解和运用这一强大的金融工具。理解期权代码是识别合约的基础,而掌握波动率则是洞察市场情绪、辅助交易决策的关键。

上证50期权概览:金融衍生品的魅力

上证50期权,是以华夏上证50ETF(交易代码:510050)为标的资产的标准化合约。它赋予持有人在未来特定时间(到期日)以特定价格(行权价)买入或卖出标的资产的权利,而非义务。根据权利的不同,期权分为认购期权(Call Option)和认沽期权(Put Option)。认购期权赋予持有人以行权价买入标的资产的权利,通常在预测标的资产价格上涨时买入;认沽期权则赋予持有人以行权价卖出标的资产的权利,通常在预测标的资产价格下跌时买入。

上证50期权的魅力在于其高杠杆性、灵活性以及风险管理功能。通过较小的资金成本,投资者可以获得与直接投资标的资产相似甚至更高的收益潜力;同时,期权的多样化策略组合也使其成为对冲现有持仓风险、构建复杂收益结构的有效工具。高杠杆也意味着高风险,期权交易要求投资者具备扎实的市场知识和风险管理能力。理解期权代码和波动率,是迈向成功期权交易的第一步。

揭秘期权代码:快速识别合约要素

上证50期权合约的代码看似复杂,实则蕴含着合约的所有关键信息。在中国A股市场,上证50ETF期权的代码通常由一串数字组成,通过交易软件或交易所数据接口,这些数字会被解析成具体合约要素。虽然具体编码规则可能因交易所和时期略有调整,但其核心要素是固定的。一个期权代码背后至少包含了以下几项关键信息:

- 标的资产代码:明确该期权合约是基于哪个标的资产,对于上证50期权,其标的资产是华夏上证50ETF(510050)。

- 到期年份和月份:指明该期权合约的到期时间,例如2024年6月份到期的合约,代码中会体现“2406”或其他对应数字。

- 合约类型:区分是认购期权(C,Call)还是认沽期权(P,Put)。

- 行权价格:指明期权持有人可以买入或卖出标的资产的价格,例如行权价为2.8元的合约。

以一个常见的上证50ETF期权代码为例(请注意,这是为了说明目的而进行的简化和概括,实际代码是纯数字的):

假设某个期权的代码在交易软件中显示为1000XXX.SH,通过软件解析,它可能代表:

标的资产:上证50ETF(隐性)

到期年份:2024年(例如代码中的第四位数字)

到期月份:6月(例如代码中的第六位数字)

合约类型:认购期权(C,Call)

行权价:2.800元(例如代码中的最后几位数字编码)

当你在交易软件中看到一个期权代码时,无需死记硬背每个数字的含义,而是要学会利用软件提供的解析功能,快速识别出该期权的标的、到期日、行权价和合约类型。这是进行任何期权交易的基础。

期权波动率:市场情绪的量化指标

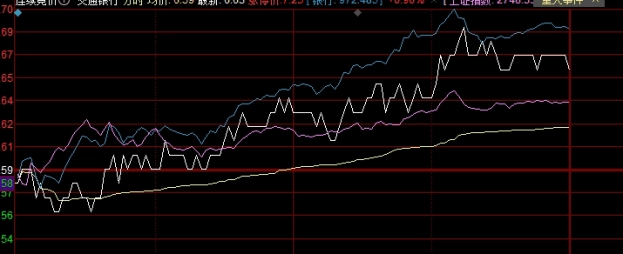

期权波动率是衡量标的资产价格未来变动剧烈程度的指标。它是期权定价模型(如B-S模型)中的一个关键输入参数,对期权价格有着显著影响。波动率可以分为两类:历史波动率和隐含波动率。

- 历史波动率(Historical Volatility, HV):是基于标的资产过去一段时间的实际价格波动计算得出的。它反映了标的资产在历史上的价格变动幅度,但并不能直接预测未来。

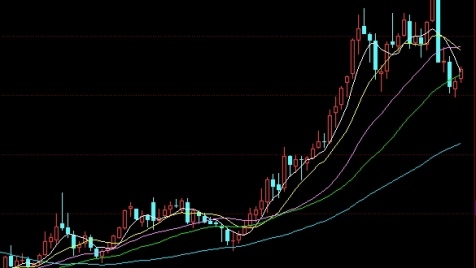

- 隐含波动率(Implied Volatility, IV):是根据期权市场价格,通过期权定价模型反推出来的波动率。它反映了市场对标的资产未来波动幅度的预期。隐含波动率是投资者在期权交易中更应关注的指标,因为它直接体现了市场对未来不确定性的看法,也是影响期权合约价格的重要因素。当市场预期未来价格波动会加大时(例如有重大事件发生前),隐含波动率通常会上升,导致期权价格上涨;反之,当市场预期未来价格波动会趋于平静时,隐含波动率会下降,期权价格也会随之下降。

隐含波动率被认为是市场情绪的“晴雨表”。高隐含波动率通常意味着市场对未来走势存在较大不确定性,可能伴随着恐慌或兴奋情绪;低隐含波动率则表示市场相对平静,预期未来价格波动较小。

隐含波动率的解读与交易应用

理解隐含波动率的含义是第一步,更重要的是如何将其应用于实际交易中。

如何解读隐含波动率:

1. 高低判断:没有绝对的高低之分,通常需要结合历史隐含波动率水平进行比较。如果当前IV远高于其历史平均水平,则认为当前IV偏高;反之则偏低。

2. 与标的资产走势的关系:在特定事件驱动下,IV可能先于标的资产价格变动而走高。例如,在财报公布前,相关股票期权的IV通常会显著上升,反映市场对财报结果的不确定性。

3. 对期权价格的影响:在其他条件不变的情况下,隐含波动率越高,期权价格越贵。这是因为更高的波动率意味着标的资产触及行权价或超越行权价的可能性更大,从而增加了期权最终价值的可能性。

隐含波动率在交易中的应用:

1. 买方策略:作为期权买方,通常希望在隐含波动率较低时买入期权。因为这时期权合约相对便宜,如果在持有期间标的资产大幅波动,且波动率随后上升,买方有望获得“波动率上升”和“方向正确”的双重收益。反之,如果在高IV时买入,即使方向正确,也可能因IV下降(波动率收缩)而损失部分利润。

2. 卖方策略:作为期权卖方,通常倾向于在隐含波动率较高时卖出期权。这时期权合约价格较贵,卖方可以获得更高的权利金。如果后续IV下降,或者标的资产价格没有发生剧烈波动,卖方即使方向判断不完全准确,也可能从IV下降中获利。卖方也面临无限亏损的风险,需要严格的风险管理。

3. 波动率套利:一些经验丰富的投资者会利用隐含波动率的均值回归特性进行套利。即在IV达到历史高点时卖出期权,在IV跌至历史低点时买入期权,从而赚取波动率差异的利润,与标的资产的方向性无关。

4. 策略选择:在预期波动率将上升时,可以考虑构建多头期权策略(如买入跨式组合、买入宽跨式组合);在预期波动率将下降时,可以考虑构建空头期权策略(如卖出跨式组合、卖出宽跨式组合)。

风险与机遇:期权交易的思考

上证50期权作为一种复杂的金融衍生品,既蕴含着巨大的盈利潜力,也伴随着显著的风险。对期权代码的清晰识别和对波动率的深刻理解,是每位投资者在期权市场中航行的“罗盘”和“风向标”。

机遇:通过期权,投资者可以:

以小博大:利用杠杆效应,以相对较小的资金控制较大价值的标的资产。

多维收益:不仅能从标的资产价格上涨中获利,也能从下跌、横盘甚至波动率变化中寻找机会。

风险对冲:为现有股票或基金持仓提供有效保护,降低市场单边风险。

风险:期权交易的风险也不容忽视:

时间价值衰减:期权具有时间价值,随着到期日的临近,时间价值会逐渐流失,对买方不利。

价格波动性:期权价格受多种因素影响,如标的资产价格、波动率、到期时间、无风险利率等,价格波动剧烈。

流动性风险:某些不活跃的合约可能存在流动性不足的问题,导致难以成交或成交价格不理想。

卖方风险:卖出期权可能面临无限亏损的风险,需要严格的风险控制和保证金管理。

在参与上证50期权交易前,投资者应充分学习相关知识,了解自身的风险承受能力,从模拟交易开始,逐步积累经验。只有掌握了期权代码的解析能力、深刻理解了波动率的内涵与应用,并辅以完善的风险管理策略,才能更好地抓住机遇,规避风险,在上证50期权市场中稳健前行。