做期货原油的要点是什么(期货原油交易门槛)

在金融市场波澜壮阔的海洋中,原油期货犹如一艘承载着巨大财富与同样巨大风险的巨轮,吸引着无数渴望驾驭其波动的投资者。它不仅是全球能源供需关系的晴雨表,更是一个高杠杆、高流动性的交易工具。参与原油期货交易,意味着你将与国际、经济周期、地缘冲突乃至自然灾害等多种复杂因素共舞。对于任何有意涉足这一领域的交易者而言,深入理解其运作要点并充分认识交易门槛,是成功与否的关键。将从多个维度,详细阐述原油期货交易的核心要点及其所需的准备。

深入理解市场与基本面

原油期货价格的波动,本质上是全球供需关系的动态平衡。深入理解其基本面是进行有效交易的基础。这不仅仅是关注新闻头条,更要深入理解新闻背后的经济逻辑和地缘博弈。投资者需要密切关注以下几个核心要素:

- 全球经济增长与能源需求:经济繁荣通常伴随着工业生产和交通运输的增加,从而推高原油需求。反之,经济衰退则会抑制需求。

- 主要产油国政策与产量:石油输出国组织(OPEC+)及其盟友的产量政策,如减产或增产协议,对全球原油供应具有决定性影响。美国页岩油产量、俄罗斯等非OPEC产油国的动向也至关重要。

- 地缘事件:中东地区的冲突、国际制裁、贸易战等事件,可能瞬间影响原油供应的稳定性,导致价格剧烈波动。

- 库存数据:美国能源信息署(EIA)每周公布的原油库存数据是市场短期波动的重要驱动因素。库存增加通常预示需求疲软或供应过剩,反之则相反。

- 美元汇率:原油以美元计价,美元走强通常会使得非美元国家购买原油的成本增加,从而对油价产生下行压力。

- 替代能源发展:长期来看,可再生能源和电动汽车的普及,将对原油的长期需求趋势产生结构性影响。

掌握这些基本面信息需要持续的学习和分析,并将其与市场情绪、技术走势相结合,才能形成对未来价格走向的综合判断。

精通技术分析与交易策略

在理解基本面的基础上,技术分析为投资者提供了入场、出场和风险控制的具体指引。它通过研究历史价格和交易量数据,试图预测未来的价格走势。

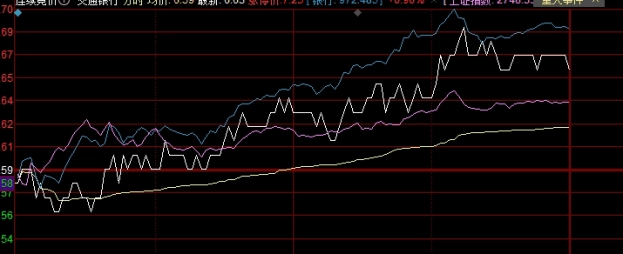

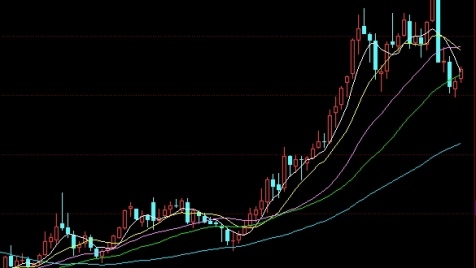

- 图表形态与趋势识别:K线图、均线系统、MACD、RSI、布林带等技术指标是分析价格走势的利器。投资者需要学会识别各种图表形态,如头肩顶、双底、旗形等,并判断市场的趋势方向(上升、下降或盘整)。

- 支撑与阻力:历史价格的关键高点和低点往往会形成重要的支撑位和阻力位,这些位置是潜在的反转点或突破点。

- 交易策略的构建:没有一劳永逸的策略,但成功的交易者都会有一套符合自己风险偏好和交易风格的策略。这可能包括趋势跟踪策略、反转策略、突破策略或套利策略等。策略应包含明确的入场条件、止损位和止盈位。

- 回测与优化:任何策略在实盘应用前,都应该在历史数据上进行充分的回测,以评估其有效性和稳定性。根据回测结果,不断优化策略参数,使其更适应市场变化。

技术分析并非万能,它只是概率的艺术。成功的关键在于将技术分析与基本面分析相结合,并在严格的风险管理下执行交易。

严格的风险管理与资金控制

期货交易的高杠杆特性,使得风险管理成为重中之重。没有严格的风险管理,任何一次黑天鹅事件都可能让你的账户瞬间清零。资金管理是确保长期生存的关键。

- 止损是生命线:在每次交易进场前,必须设定明确的止损位。止损是为了限制潜在的亏损,保护交易本金。没有止损,就等于在没有安全措施的情况下进行高空作业。止损一旦被触发,必须坚决执行,避免“扛单”的侥幸心理。

- 头寸管理:永远不要将过多的资金投入到单次交易中。通常建议单笔交易的风险敞口不超过总资金的1%-2%。这意味着即使止损被触发,也不会对整体资金造成毁灭性打击。

- 风险回报比:在进场前评估该笔交易的潜在风险与潜在回报。理想的交易应具有至少1:2或更高的风险回报比,即潜在盈利至少是潜在亏损的两倍。

- 避免过度杠杆:虽然期货提供了高杠杆,但并非杠杆用得越高越好。过高的杠杆会放大波动,使得账户更容易触及爆仓线。新手应从较低的杠杆倍数开始,逐步适应。

- 理解保证金制度:期货交易采用保证金制度,包括初始保证金和维持保证金。投资者需要清楚了解这些概念,并确保账户中有足够的资金来应对市场波动和可能的追加保证金要求。

风险管理不是限制盈利,而是保护本金,确保你能在市场中活得更久,等待属于你的机会。

建立健全的交易系统与心理素质

一个清晰、可执行的交易系统,如同航海图和罗盘,指引投资者穿越市场迷雾。而强大的心理素质,则是应对市场波澜的定海神针。

- 制定完整的交易计划:一个完整的交易计划应包含:交易目的、资金量、风险承受能力、交易品种、市场分析方法(基本面/技术面)、入场条件、出场条件(止损/止盈)、持仓时间、复盘制度等。计划一旦制定,就应严格遵守。

- 执行力与纪律性:市场充满诱惑和恐惧,严格执行交易计划,不因短期波动而随意改变策略,是成功交易者的核心品质。

- 情绪控制:贪婪和恐惧是交易的两大敌人。过度贪婪可能导致不及时止盈,让浮盈转为亏损;过度恐惧可能导致过早止损,错失行情。保持冷静客观,不被情绪左右是至关重要的。

- 耐心与等待:好的交易机会并非随时都有。学会耐心等待符合自己交易系统的高胜率机会,而不是频繁交易。

- 从错误中学习:每次亏损都是一次学习的机会。建立交易日志,记录每笔交易的理由、执行过程、盈亏情况和心得体会,定期复盘,总结经验教训。

交易是一场修行,它不仅考验智力,更考验意志和品格。只有将交易系统和心理素质磨砺到极致,才能在期货市场中立于不败之地。

期货原油交易的门槛与准备

进入原油期货市场并非没有门槛,除了上述知识和技能要求外,还有一些实实在在的物质和心理准备。

- 资金门槛:首先是资金门槛。虽然期货交易具有杠杆效应,但初始保证金通常需要一定金额。例如,国内原油期货(如上海国际能源交易中心INE的原油期货)或国际主流原油期货(如WTI、布伦特原油)的保证金要求较高,一手合约可能需要数万元人民币甚至更多。更重要的是,这笔资金必须是闲置的“风险资本”,即便是全部亏损也不会影响你的日常生活。切忌借贷或挪用生活费进行交易。

- 知识与技能门槛:除了提到的基本面分析、技术分析、风险管理和交易心理外,还需要熟悉期货交易规则、交易软件操作、各种订单类型(市价单、限价单、止损单等)以及交易所的交割规则。

- 时间与精力门槛:原油期货市场波动剧烈,需要投入一定的时间和精力去关注市场动态、分析数据、制定策略并进行交易。对于无法投入足够时间的全职工作者,可能需要调整交易频率或选择更适合自己的交易方式。

- 心理承受能力:期货交易的盈亏波动可能非常大,一天之内账户资金大幅增减是常态。这要求交易者具备强大的心理承受能力,能够冷静面对亏损,不被胜利冲昏头脑。

- 选择合法合规的交易平台:投资者必须选择受严格监管的期货公司或经纪商开户。在国内,应选择经中国证监会批准的期货公司;在国际市场,则应选择受NFA、FCA、ASIC等权威机构监管的平台。这将保障你的资金安全和交易的公平性。

原油期货交易远非一夜暴富的捷径,它是一项系统性、专业性极强的活动。投资者必须具备充分的知识储备、严格的风险意识、健全的交易系统以及强大的心理素质。只有充分认识并跨越这些门槛,才能在这片充满挑战与机遇的市场中,稳健前行,最终实现自己的交易目标。