明天股指期货交割日(明天股指期货交割日大盘怎么走)

明天,又是一个牵动市场神经的日子——股指期货交割日。顾名思义,股指期货交割日是股指期货合约的最后交易日和结算日。由于其特殊的结算机制和机构行为,这一天往往被市场赋予了更多的关注和解读,甚至有人戏称其为“魔咒日”。投资者们普遍关心,在这样一个特殊的日子里,大盘究竟会如何演绎?是会如传闻般出现波动,还是将波澜不惊?将深入剖析股指期货交割日对大盘可能产生的影响,并为投资者提供应对策略。

交割日机制与市场影响

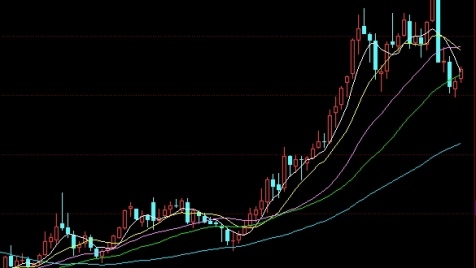

详细阐述股指期货交割日的运行机制。股指期货交割日并非实物交割,而是采用现金交割方式。这意味着,在交割日当天收盘后,所有未平仓的期货合约将按照特定的交割结算价进行现金结算。这个结算价通常是标的指数(如沪深300指数)在交割日最后交易时段(例如最后半小时)的平均价。这一机制本身就蕴含着影响市场波动的潜力。

为什么?因为大量的机构投资者会在此日进行平仓、移仓(展期到下个月或下个季度的合约)或调整现货头寸。例如,持有大量空头合约的机构,可能会选择在交割前平仓,或者在现货市场买入股票以对冲风险,反之亦然。这种集中性的交易行为,尤其是在交割结算价形成的关键时段,可能会对相关指数的成分股造成短期的交易量放大和价格波动。虽然理论上,股指期货是指数的衍生品,其价格应与现货指数趋于一致(期现收敛),但在交割日,这种收敛过程中的集中操作,确实可能引发一些额外的市场噪音。

交割日也是市场情绪的放大器。在市场本身就处于敏感时期(如政策不明朗、经济数据不佳或外部环境动荡)时,交割日的波动往往会被市场过度解读,从而加剧投资者的恐慌或盲目乐观情绪,进一步影响大盘的短期走势。

机构博弈与期现联动

交割日是机构投资者之间一场无声的博弈。主力资金,包括各类公募基金、私募基金、券商自营盘以及QFII等,都会根据自身的持仓策略、风险偏好和业绩考核目标,在交割日采取不同的行动。例如,部分机构为了“美化”报表,可能会在临近交割日时拉升或打压重仓股,试图影响最终的结算价,这被称为“窗口粉饰效应”。虽然监管部门对此有严格的监控,但短期行为仍可能存在。

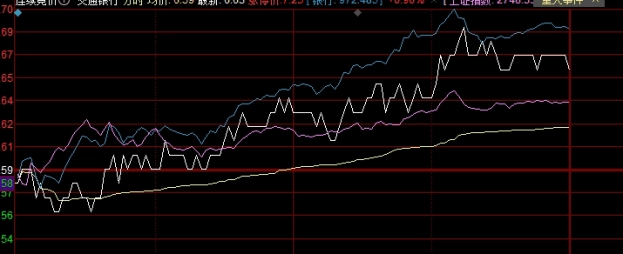

更重要的是“期现联动”。股指期货的价格与标的指数的现货价格之间存在紧密的联系。在正常交易日,期货价格通常会围绕现货价格上下波动,并受基差(期货价格与现货价格之差)的影响。但在交割日,由于合约即将到期,期货价格必须无限趋近于现货价格,以实现现金结算。如果存在较大的基差,套利者就会介入:当期货贴水较大时,买入期货卖出现货;当期货升水较大时,卖出期货买入现货。这些套利行为会促使期现价格快速收敛,但同时也会在短时间内增加现货市场的交易量和波动。这种集中性的期现套利和反套利操作,是导致交割日市场波动的重要原因之一。

值得注意的是,随着市场机制的不断完善和投资者结构日益成熟,以及量化交易和高频交易的普及,期现套利机会往往稍纵即逝,并且套利资金的力量也越来越强大,这使得期现价格在交割日当天能够更快地收敛,理论上可以减少交割前夕的异常波动。如果市场情绪极端或有巨量持仓需要处理,仍有可能出现短时剧烈波动。

历史表现与不确定性

关于股指期货交割日对大盘影响的讨论,市场上一直流传着“魔咒”的说法,即认为交割日当天或前后市场容易出现下跌。历史数据表明,这种“魔咒”并非每次都灵验,甚至有时会出现相反的情况。例如,在牛市氛围浓厚时,交割日的震荡可能很快被市场消化,甚至成为上涨途中的一个小插曲;而在熊市或震荡市中,交割日的波动则可能被放大,加剧市场悲观情绪。将交割日简单地等同于“下跌日”是片面的。

交割日对大盘的具体影响,还受到多种不确定性因素的叠加。这包括宏观经济数据、政策面消息、国际市场环境、突发事件以及投资者情绪等。如果交割日恰逢重要经济数据公布,或有重大政策利好/利空,那么这些因素对市场的影响力可能远超交割日本身。换句话说,交割日只是一个时间窗口,它放大了市场既有的敏感性和波动性,但并非决定市场走向的唯一或主要因素。投资者需要保持理性,避免过度解读单一事件。

交割日的波动性也与期货合约的类型有关。比如,季月合约(如3月、6月、9月、12月)的交割日,由于其持仓量通常大于月度合约,且往往承载了更长期的机构头寸,因此其对市场的影响力可能会相对更大一些。而普通月度合约的交割日,如果市场整体平稳,则可能只是小幅震荡,很快就会恢复平静。

投资者应对策略

面对股指期货交割日可能带来的波动,不同类型的投资者应采取不同的应对策略。

对于股指期货的参与者:

- 风险管理: 在交割日临近时,应密切关注自身持仓,合理控制杠杆,避免在最后交易时段进行大额开仓或平仓,以防流动性不足或价格剧烈波动带来的冲击。尤其是在交割结算价形成的最后半小时,市场波动可能最为剧烈。

- 移仓换月: 如果希望继续持有头寸,应提前规划移仓策略,避免在交割日当天仓促操作,可能面临较高的交易成本或不利的价格。提前几天进行移仓操作,可以分批进行,平滑成本。

- 关注基差: 熟悉期现套利机制的投资者可以关注基差变化,但需警惕交割日流动性可能带来的套利风险。套利机会虽然存在,但需要专业知识和快速执行能力。

对于股票市场的普通投资者:

- 保持观望,避免恐慌: 交割日对大盘的影响往往是短期的,且不确定性较大。普通投资者不应盲目听信传闻,更不应因短期的波动而恐慌性抛售优质股票。坚守价值投资理念,着眼企业长期发展更为重要。

- 关注基本面: 股票的长期走势最终由公司基本面决定。交割日只是短期的市场噪音,不应影响对持仓股票基本面的判断。如果持有的公司基本面良好,短期波动往往是“浮云”。

- 寻找机会: 对于有经验的投资者,交割日带来的短期波动也可能创造出低吸高抛的波段操作机会,但前提是对市场节奏有准确的把握和严格的风险控制。切忌盲目抄底或追高。

- 避免追涨杀跌: 在波动加剧时,追涨杀跌往往容易造成损失。保持冷静,等待市场情绪稳定后再做决策是更明智的选择。可以利用集合竞价或尾盘的波动,进行小幅度的调整,而不是在盘中剧烈波动时盲目操作。

总而言之,股指期货交割日是市场日历上的一个特殊节点,它确实可能带来短期的波动和不确定性,但这并非意味着大盘必然会走出某种特定行情。其影响受到多种因素的综合作用,包括市场结构、机构行为、宏观经济环境以及投资者情绪等。投资者应理性看待,充分理解其背后的机制和机构行为,但更重要的是,不要让单一事件主导自己的投资决策。

对于大部分股票投资者而言,交割日更多的是一个心理层面的事件,而非决定性的因素。保持平常心,关注公司基本面,严格遵守自己的投资纪律,才是应对市场波动的长久之计。在波动的市场中,唯有坚持理性分析、审慎操作,才能行稳致远。