期货价格为负什么意思(期货显示的价格)

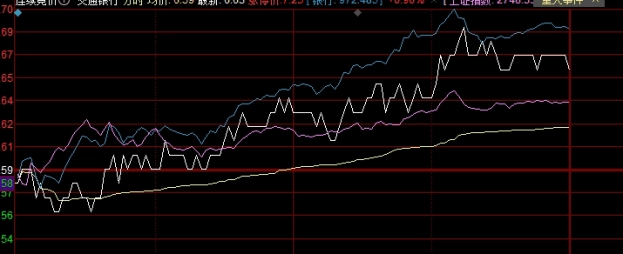

期货市场,一个充满机遇与风险的金融竞技场,其核心在于对未来特定商品或金融工具价格的预期与交易。在某些极端情况下,我们可能会看到一个令人震惊的现象:期货合约的价格显示为负数。这对于初入市场的投资者,甚至经验丰富的交易员来说,都可能是一个闻所未闻、难以理解的状况——商品怎么会是负价格?难道持有者还要倒贴钱给买家?将深入探讨期货价格为负的含义、成因、历史案例及其深远影响。

简单来说,当期货合约的价格显示为负时,它意味着卖方不仅不能从出售商品中获得收入,反而需要向买方支付费用,以促使买方接手或处理这批商品。这并非市场系统故障,而是物理商品市场供需极度失衡,叠加仓储、运输等物流成本高昂,以及合约交割规则等因素共同作用下的极端产物。它最著名的案例莫过于2020年4月,美国WTI原油期货合约价格跌至负值,震惊全球。

负期货价格的本质:一场“付费处理”的交易

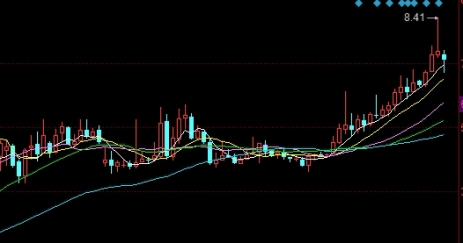

要理解负期货价格的本质,首先要明白期货合约的最终目的是实物交割(尽管大多数合约通过对冲或平仓结算,不涉及实物)。当期货价格跌至负数时,它所反映的真实市场状况是:持有即将到期合约的多头(买方)面临着接收实物商品的义务,但他们却不具备储存或处理这些商品的条件或意愿。与此同时,市场上的存储设施已经饱和,或者租金飙升,使得储存成本变得天文数字。

在这种情境下,多头为了避免接收实物并承担高昂的储存费用,甚至可能是环境处理责任,宁愿倒贴钱给愿意接手这些商品的空头(卖方),以尽快平仓或避免交割。负期货价格的出现,实质上是一场“付费处理”的交易:卖方(原多头,现在想脱手)支付给买方(原空头,现在愿意接手或提供处理方案)一笔费用,以换取其履行交割义务或接管商品的承诺。这笔费用,就是负价格的绝对值。它反映的是避免实物交割或处理实物的成本超过了商品本身的价值,乃至商品的“负价值”。

负期货价格为何会发生:多重因素的“完美风暴”

负期货价格的发生通常不是单一原因造成的,而是多种不利因素叠加形成的“完美风暴”。以下是几个关键的触发因素:

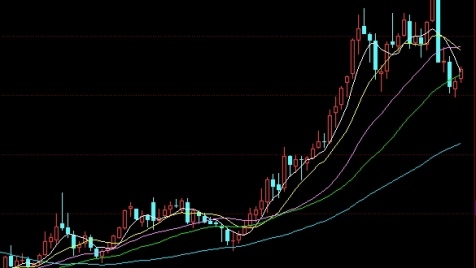

- 1. 严重的供需失衡:这是最根本的原因。当某种商品的供应量远超市场需求时,会导致库存迅速积压。例如,疫情期间全球经济停摆,能源需求暴跌,但原油生产商由于合同或技术限制无法迅速减产,导致原油供给严重过剩。

- 2. 储存能力达到极限:对于原油、天然气等大宗商品而言,储存是其供应链中不可或缺的一环。一旦现有的储存设施(如储油罐、地下储气库)达到饱和状态,或者剩余容量极度有限,商品就无处可去。此时,储存成本会急剧上升,甚至出现“有价无市”的情况——即使免费送,也没有人能储存。

- 3. 实物交割义务:期货合约通常有固定的到期日和交割地点。临近交割时,持有未平仓多头头寸的交易者,如果没有及时平仓,就必须履行接收实物的义务。如果他们缺乏储存能力或下游销售渠道,就可能陷入困境。为了避免接收实物及其带来的巨大成本和责任,他们会不惜一切代价平仓,包括以负价格出售合约。

- 4. 物流和运输瓶颈:即使有储存空间,如果运输网络(如管道、船运)出现拥堵或中断,商品也无法有效地从生产地运到储存地或消费地,这同样会加剧局部地区的供需失衡和储存压力。

- 5. 合约设计和市场结构:某些期货合约在设计上,可能更强调实物交割,或其流动性主要集中在近月合约。这使得一旦出现极端情况,近月合约更容易受到冲击,价格波动也更剧烈。

历史案例:2020年WTI原油期货的启示

2020年4月20日,世界见证了期货市场有史以来最戏剧性的一幕。当天,美国WTI原油2020年5月合约在纽约商品交易所(NYMEX)收盘时,价格竟然跌至每桶-37.63美元,创下了历史最低纪录。数百亿美元的财富在顷刻间蒸发,市场一片哗然。

这一事件是上述多种因素共同作用的结果:

- 疫情冲击需求:2020年初,全球新冠疫情爆发,各国纷纷采取封锁措施,航空、陆路交通几乎停滞,工业生产大面积停摆,全球原油需求急剧萎缩。

- 沙俄油价战加剧供给:与此同时,沙特阿拉伯与俄罗斯之间爆发价格战,两国均增产以抢占市场份额,导致全球原油供应量达到历史高位。

- 库欣储油能力告急:WTI原油的指定交割地是美国俄克拉荷马州库欣(Cushing)。由于供应过剩和需求低迷,库欣的储油罐迅速被填满,储油能力接近极限。市场消息称,到4月底,库欣的有效储油量已所剩无几。

- 临近交割的“移仓”困境:4月20日是WTI原油5月合约的最后一个交易日,次日即进入交割期。大量持有5月合约的多头(通常是投机者或基金)希望在此时将头寸“移仓”到更远期的6月甚至7月合约。由于无人愿意接手5月合约的实物,并且储存成本高昂,这些多头发现自己无路可退。为了避免被迫接收实物并承担巨额储存费用,他们不惜一切代价平仓,甚至倒贴钱给愿意接手的空头,从而将价格推向负值。

这次事件不仅给相关投资者造成巨大损失,也凸显了实体商品市场与金融衍生品市场之间复杂而脆弱的联系。它也促使交易所和监管机构重新审视合约设计和风险管理措施。