股指期货多空持仓判断大盘(期货多空持仓比例怎么看)

股指期货作为金融市场重要的风险管理和投资工具,其多空持仓数据蕴含着丰富的市场信息。尤其是机构投资者的持仓动向,往往被视为“聪明钱”的信号,对研判大盘走势具有重要的参考价值。将深入探讨如何通过股指期货多空持仓数据,特别是其比例变化,来辅助我们判断宏观市场(大盘)的未来走向。

股指期货多空持仓数据,简而言之,就是市场上所有投资者(包括个人和机构)在股指期货合约上所持有的看涨(多头)和看跌(空头)合约总量。这些数据通常由交易所定期公布,并能细分为不同类型的投资者(如经纪公司、自营机构等)的持仓情况。通过分析这些数据的绝对值、历史变化趋势以及多空比例,我们可以洞察市场参与者的情绪偏好、资金流向,进而对大盘的短期乃至中期走势形成一定的判断。

股指期货多空持仓数据的内涵与意义

要理解如何判断大盘,首先需要明确股指期货多空持仓数据的基本概念。

1. 多头(Long Position)与空头(Short Position):

多头持仓指的是投资者买入股指期货合约,预期未来股指上涨,从而获利。这代表了一种看涨情绪。空头持仓则相反,指的是投资者卖出股指期货合约,预期未来股指下跌,从而获利。这代表了一种看跌情绪。

2. 持仓量(Open Interest):

持仓量是指市场上所有未平仓的股指期货合约总数。它反映了市场中活跃资金的规模和参与者的深度。持仓量越大,说明参与进来的资金和投资者越多,市场的关注度越高,其多空持仓数据也越具有代表性。

3. 净多头与净空头:

交易所公布的持仓数据通常会区分总多头持仓和总空头持仓。净多头持仓是总多头持仓减去总空头持仓。如果结果为正,表示市场整体偏向看涨;如果为负,则表示市场整体偏向看跌。这个净头寸的变化,是观察市场情绪最直接的指标之一。

4. 多空持仓比例:

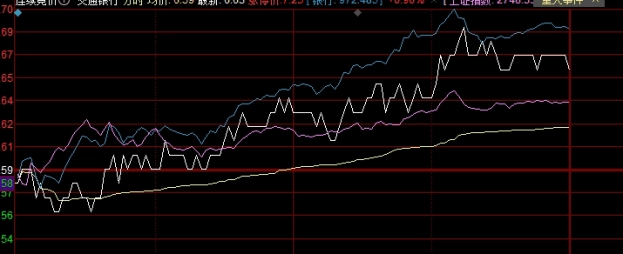

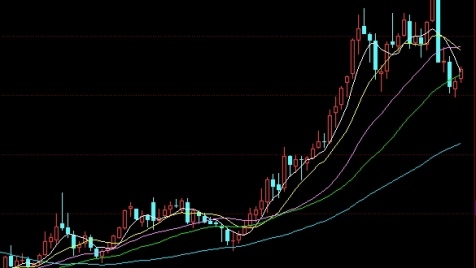

多空持仓比例通常指的是总多头持仓与总空头持仓之间的比率,或者净多头/空头持仓与总持仓量之间的比率。例如,多头持仓/空头持仓(Long/Short Ratio),或者(多头-空头)/总持仓量。这个比例可以更直观地衡量市场多方和空方的力量对比,以及情绪的极端程度。

这些数据之所以重要,是因为股指期货市场通常是机构投资者进行风险对冲、资产配置和方向性交易的主要场所。相比于散户,机构拥有更专业的分析能力、更雄厚的资金实力和更全面的信息渠道。其在股指期货上的大规模持仓变化,往往能够预示着大盘潜在的趋势性变动。

如何解读股指期货多空持仓比例

解读股指期货多空持仓比例并非一蹴而就,需要结合历史数据、市场环境和变化趋势进行综合分析。

1. 极端比例的信号意义:

当多空持仓比例达到历史极端水平时,往往预示着市场可能出现反转。例如,如果机构投资者的净多头持仓达到历史高位,意味着市场看涨情绪达到极致,多数“聪明钱”已经进场做多。此时,如果大盘已经处于上涨趋势末期,则可能面临获利了结的压力,甚至出现“利好出尽是利空”的反转。反之,当机构净空头持仓达到历史高位,市场看跌情绪浓厚,可能预示着大盘即将触底反弹,形成“空头陷阱”后的上涨。

以中国A股为例,当股指期货(如IF、IH、IC合约)主要机构客户的净多头持仓达到过去一段时间的峰值时,大盘往往会在短期内迎来调整;而当净空头持仓达到峰值时,大盘通常会迎来反弹。这体现了一种“反向指标”的特性——当市场情绪(尤其是机构情绪)过于一致时,往往预示着物极必反。

2. 比例变化趋势的指示作用:

除了绝对的极端值,多空持仓比例的动态变化趋势也至关重要:

- 多头比例持续上升,空头比例持续下降:通常表明市场看涨情绪逐渐增强,多方力量占据上风,大盘可能延续上涨趋势。

- 多头比例持续下降,空头比例持续上升:通常表明市场看跌情绪逐渐增强,空方力量占据上风,大盘可能延续下跌趋势。

- 多空比例出现背离:当大盘指数持续上涨,但机构净多头持仓比例却开始下降,甚至转为净空头增加时,这可能是一个上涨动能减弱的信号,预示着市场顶部可能临近。同理,当大盘指数持续下跌,但机构净空头持仓比例却开始下降,甚至转为净多头增加时,这可能是一个下跌动能衰竭的信号,预示着市场底部可能临近。

3. 关注不同参与者的持仓:

有时交易所会公布更细致的持仓结构,比如经纪公司、自营盘、特殊法人等。其中,自营盘(自有资金交易)和特殊法人(如基金、保险等)的持仓动向,往往更能代表专业机构的真实意图。分析这些“主力资金”的多空比例变化,其信号意义可能更为纯粹和明确。

多空持仓判断大盘的有效性与局限性

股指期货多空持仓数据作为辅助判断大盘的重要工具,既有其独特优势,也存在一定局限性。

1. 有效性:

- 反映机构情绪:持仓数据直接揭示了市场中主要参与者的真实预期和风险偏好,因为他们是以真金白银在进行交易。

- 识别市场极端:在市场情绪过度乐观或悲观时,多空持仓比例往往会达到历史极值,为投资者提供逆向思考的线索,有助于捕捉市场拐点。

- 辅助趋势判断:持仓结构的变化趋势,可以印证或修正当前的大盘走势判断,提供进一步的逻辑支持。

- 对冲与套利:机构投资者在股指期货上的持仓,除了方向性投机,也包含大量的套期保值(对冲现货风险)和套利交易。即便如此,这些活动的规模和方向也间接反映了市场对未来价格的看法和风险应对策略。

2. 局限性: