铜期权百倍常有(铜期权100倍)

在金融市场瞬息万变的舞台上,“百倍收益”无疑是对投资者最具诱惑力的词汇之一。尤其是当这个词与铜期权这种看似小众的金融衍生品联系在一起时,其魔幻色彩更甚。虽然“常有”二字听起来有些夸张,但铜期权确实存在在特定市场环境下实现百倍甚至更高收益的潜力。这并非空穴来风的狂想,而是基于期权特有的杠杆效应、铜这种大宗商品独特的市场属性以及极端行情叠加之下可能发生的真实案例。这并非通往财富自由的坦途,其背后蕴藏的巨大风险远超普通投资,百倍收益的另一面,可能就是本金的灰飞烟灭。

将深入探讨铜期权实现百倍收益的可能性、其内在机制、驱动因素,以及投资者面临的挑战与风险,旨在为对此感兴趣的读者提供一个全面而理性的视角。

期权百倍神话的实现机制

铜期权之所以能够提供百倍收益的潜力,核心在于其与生俱来的“杠杆效应”。期权,作为一种权利而非义务的合约,其价值(即期权金或溢价)远低于对应标的资产(如铜期货合约)的价值。当我们谈论百倍收益时,通常指的是购买“虚值期权”(Out-of-the-Money, OTM)。虚值期权是指看涨期权的行权价高于当前市场价,或看跌期权的行权价低于当前市场价。这种期权的权利金通常很低,因为它们在到期时成为实值的可能性相对较小。一旦铜价出现剧烈且超出市场预期的波动,使得原本的虚值期权迅速转变为实值期权(In-the-Money, ITM),甚至深度实值,那么其权利金的价格将出现爆发式增长。例如,一份仅仅几百元权利金的虚值看涨期权,在铜价上涨10%甚至更多时,其价值可能从几百元暴涨到几万元,从而实现数十倍甚至上百倍的收益。这种收益率的放大,正是源于期权权利金相对于标的资产价格的极低投入。投资者以小博大,用有限的亏损风险(最大亏损为全部权利金)去博取无限的潜在收益。

铜:百倍行情的温床

铜,素有“工业血液”和“经济晴雨表”之称,其价格波动与全球经济周期、工业生产、新兴产业(如新能源汽车、可再生能源基础设施)的发展息息相关。这使得铜价本就具备较强的波动性。铜市场还受到多种复杂因素的影响,使其容易孕育出大幅行情的机会:

- 供需结构:全球铜矿产量受限,新矿勘探难度大,而全球对铜的需求仍在持续增长,尤其是绿色能源转型带来的需求增量。任何矿山停产、罢工、冶炼厂问题或重大技术突破,都可能迅速改变供需平衡。

- 宏观经济周期:当全球经济进入扩张周期,工业生产旺盛时,铜需求大增,价格易涨;反之亦然。宏观政策(如货币宽松或紧缩)也会对铜价产生显著影响。

- 地缘与突发事件:全球主要产铜国(如智利、秘鲁)或主要消费国(如中国)的经济动荡、自然灾害、物流中断等突发事件,都可能瞬间推高或打压铜价。

- 库存水平:交易所和市场库存的变化是反映供需关系的一个重要指标。当库存处于历史低位时,价格的上涨弹性会更大。

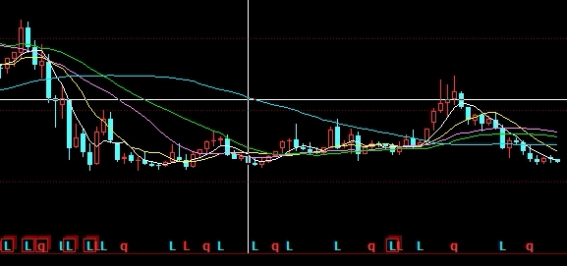

这些因素的叠加,尤其是当多个利好或利空因素在短期内集中爆发时,铜价可能在很短的时间内出现数十甚至上百个点的剧烈波动。而正是这种“极端行情”,为虚值铜期权提供了一飞冲天的机会。

风险与机遇并存:并非坦途

虽然百倍收益的诱惑力巨大,但我们必须清醒地认识到,这并非一条康庄大道。铜期权,尤其是虚值期权,蕴藏着巨大的风险:

- 时间价值损耗(Theta):期权价值包含内在价值和时间价值。虚值期权几乎完全依靠时间价值支撑。随着到期日的临近,即使标的资产价格不变,时间价值也会加速衰减。这意味着,如果铜价没有在预期时间内达到目标价,即使方向判断正确,期权也可能因为时间衰减而损失惨重,甚至归零。

- 波动率风险(Vega):期权价格还受隐含波动率的影响。当市场预期未来铜价波动加剧时,期权价格会上涨;反之则下跌。即使铜价按照预期方向变动,如果市场情绪回归平静,隐含波动率下降,期权价格也可能因此受到抑制。

- 归零风险:绝大部分虚值期权在到期时会因为未能达到行权价而“归零”,即权利金全部损失。百倍收益的背后,是90%以上甚至更高的归零概率。所谓“常有”,更多是指市场中时不时出现这样的案例,而非对个体投资者而言易于把握。

- 流动性问题:深度虚值期权或离到期日很近的期权,其市场流动性可能较差,导致买卖价差大,投资者难以按理想价格成交。

对于普通投资者而言,盲目追求百倍收益无异于刀尖舔血。期权市场的复杂性、高波动性和时间价值损耗特性,决定了它更适合具备专业知识、风险承受能力强且有充足闲置资金的投资者。

成功的关键要素

即便深知风险重重,若投资者仍希望在铜期权市场中捕捉百倍机遇,以下几个关键要素至关重要:

- 精准的市场判断:这包括对宏观经济走势、铜供需基本面、政策导向以及突发事件的深入分析。成功的百倍期权交易往往并非“博”,而是基于对未来行情趋势的深刻洞察和预判。

- 对波动率的理解与把握:选择合适的期权合约不仅要看行权价和到期日,还要关注隐含波动率。在市场陷入低波动率的“沉寂期”时买入虚值期权,成本相对较低,一旦市场被激活,波动率上升,期权价格涨幅会更可观。

- 资金管理与风险控制:这是重中之

相关推荐

美国道琼斯指数基金(美国股市道琼斯指数实时行情)

道琼斯工业平均指数(Dow Jones Industrial Average, DJIA),简称道指,是全球最受关注的股票市场指数之一。 它由30家美国最 ...