全球期货市场规模(全球期货基金市场)

全球期货市场是一个庞大且复杂的金融生态系统,它允许投资者对未来商品、金融工具和指数的价格进行投机和对冲。其规模之大,影响之深远,使其成为全球经济的重要组成部分。将深入探讨全球期货市场的规模,重点关注期货基金市场,并分析其重要性、驱动因素以及未来的发展趋势。

全球期货市场概述

期货市场是一个集中交易的场所,买卖双方通过签订标准化合约,约定在未来特定日期以特定价格交割特定数量的标的资产。这些标的资产可以是农产品(如玉米、大豆)、能源(如原油、天然气)、金属(如黄金、铜)以及金融工具(如国债、股指)。期货合约的标准化降低了交易成本,提高了市场流动性。全球期货市场由众多交易所组成,如芝加哥商品交易所(CME Group)、洲际交易所(ICE)、伦敦金属交易所(LME)以及亚洲地区的交易所(如上海期货交易所、新加坡交易所)。这些交易所提供了广泛的期货合约,满足了不同投资者的需求。

期货市场的主要参与者包括:

- 生产商和消费者:利用期货市场对冲价格风险,锁定利润或降低成本。例如,农民可以通过卖出农产品期货来锁定未来的销售价格,航空公司可以通过买入原油期货来对冲油价上涨的风险。

- 投机者:利用期货市场进行价格投机,赚取价格波动带来的利润。他们承担了风险,同时也为市场提供了流动性。

- 套利者:利用不同市场或不同合约之间的价格差异进行套利交易,赚取无风险利润。

- 机构投资者:包括养老基金、保险公司、对冲基金等,利用期货市场进行资产配置、风险管理和收益增强。

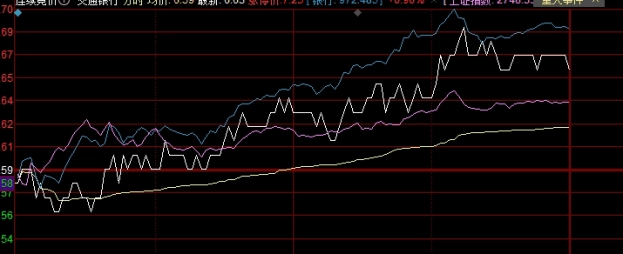

期货基金市场规模及增长

期货基金市场,也称为管理期货基金或商品交易顾问(CTA)基金,是投资于期货合约的集合投资工具。这些基金通常采用量化交易策略,利用数学模型和算法来识别市场趋势和机会。期货基金市场的规模可以从其管理的资产规模(AUM)来衡量。根据行业报告和数据分析,全球期货基金市场的AUM近年来呈现增长趋势,尽管增长速度受到市场波动和投资者情绪的影响。具体数字会根据不同的数据来源和统计方法有所差异,但普遍认为其规模达到数千亿美元级别。

期货基金市场增长的主要驱动因素包括:

- 多元化投资需求:期货基金与其他资产类别(如股票和债券)的相关性较低,可以帮助投资者分散投资组合,降低整体风险。

- 量化交易策略的普及:随着科技的发展,量化交易策略越来越成熟,吸引了更多的投资者。

- 市场波动性增加:在市场波动性增加的环境下,期货基金可以通过灵活的交易策略抓住机会,实现收益。

- 机构投资者的参与:越来越多的机构投资者开始将期货基金纳入其资产配置组合。

期货基金的类型和策略

期货基金可以根据其投资策略和风格进行分类。常见的类型包括:

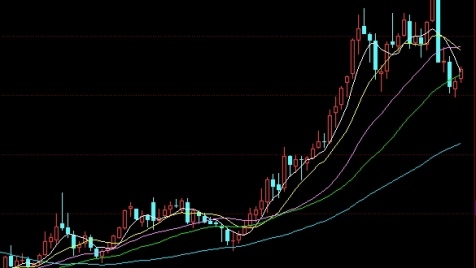

- 趋势跟踪型基金:这是最常见的期货基金类型,其策略是跟随市场趋势进行交易。当市场呈现上升趋势时,基金会买入期货合约;当市场呈现下降趋势时,基金会卖出期货合约。

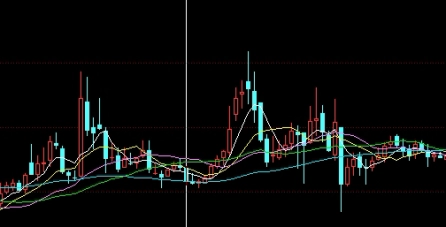

- 反趋势型基金:与趋势跟踪型基金相反,反趋势型基金试图捕捉市场的反转点。当市场超买时,基金会卖出期货合约;当市场超卖时,基金会买入期货合约。

- 套利型基金:利用不同市场或不同合约之间的价格差异进行套利交易。

- 基本面型基金:基于对经济基本面和供需关系的分析进行交易。

不同的期货基金采用不同的风险管理策略,以控制投资风险。常见的风险管理工具包括止损单、期权以及动态风险调整。

期货市场规模的影响因素

全球期货市场的规模受到多种因素的影响,包括:

- 宏观经济环境:经济增长、通货膨胀、利率水平等宏观经济因素会影响市场参与者的预期,从而影响期货价格和交易量。

- 地缘事件:地缘冲突、贸易战等事件会引发市场波动,增加期货市场的交易需求。

- 供需关系:商品期货的价格受到供需关系的影响。例如,农产品期货的价格受到天气、产量等因素的影响;能源期货的价格受到原油产量、需求等因素的影响。

- 监管政策:监管政策的变化会影响期货市场的参与者和交易行为。

- 技术创新:交易技术的创新,如高频交易和算法交易,会提高市场的流动性和效率。

期货市场风险与挑战

期货市场虽然提供了投资和对冲的机会,但也存在一定的风险和挑战:

- 杠杆风险:期货交易具有高杠杆特性,这意味着投资者可以用较少的资金控制较大价值的合约。高杠杆可以放大收益,但也可能放大损失。

- 市场风险:期货价格波动剧烈,投资者可能面临价格下跌的风险。

- 流动性风险:某些期货合约的流动性可能不足,导致投资者难以平仓。

- 监管风险:监管政策的变化可能对期货市场产生不利影响。

- 操作风险:交易系统故障、人为错误等操作风险可能导致损失。

全球期货市场未来展望

展望未来,全球期货市场预计将继续发展壮大。以下是一些可能的发展趋势:

- 新兴市场的崛起:随着新兴市场经济的快速发展,其期货市场也将迎来增长机会。

- 金融期货的创新:金融期货产品将不断创新,以满足投资者多样化的需求。

- 可持续发展:与环境、社会和治理(ESG)相关的期货产品将越来越受到关注。

- 技术驱动的变革:人工智能、大数据等技术将推动期货市场的变革,提高交易效率和风险管理能力。

- 监管的加强:监管机构将加强对期货市场的监管,以维护市场稳定和保护投资者利益。

全球期货市场是一个充满活力和机遇的市场。了解其规模、驱动因素、风险和挑战,有助于投资者更好地参与其中,实现投资目标。