期货投资的风险和收益(期货投资的风险和收益有哪些)

期货投资以其杠杆效应和对冲功能吸引着众多投资者,但同时也潜藏着巨大的风险。它既是创造财富的工具,也可能导致巨额亏损。理解期货投资的风险和收益至关重要,有助于投资者做出明智的决策。将深入探讨期货投资的各个方面,帮助投资者全面评估其潜在价值和可能面临的挑战。

什么是期货投资?

期货投资是指投资者买卖标准化合约,约定在未来某个特定日期以特定价格交割一定数量的标的物。标的物可以是农产品(如大豆、玉米)、能源(如原油、天然气)、贵金属(如黄金、白银)或金融资产(如股指、国债)。期货合约是具有法律约束力的协议,买方有义务在合约到期时接收标的物,卖方有义务在合约到期时交付标的物(或者通过现金交割)。

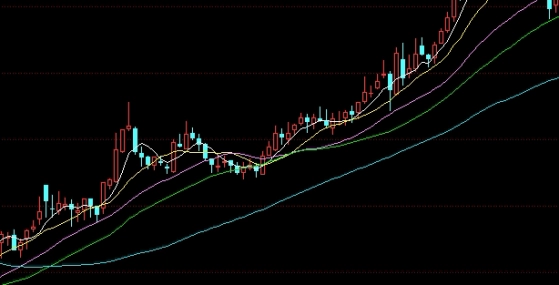

期货交易的杠杆效应是其核心特征之一。投资者只需支付一小部分保证金即可控制更大价值的标的资产。这意味着潜在收益会被放大,但同时风险也成倍增加。如果市场走势与投资者预期相反,损失可能迅速超过保证金,甚至导致爆仓。

期货投资的潜在收益

期货投资的收益来源主要有两类:价格变动盈利和套期保值收益。

1. 价格变动盈利:投资者通过预测标的物价格的未来走势,低买高卖或高卖低买,赚取差价。如果投资者正确判断了市场趋势,杠杆效应会将利润放大。例如,投资者预期原油价格上涨,于是买入原油期货合约。如果到交割日,原油价格果然上涨,投资者就可以以较高的价格平仓,从而获得盈利。

2. 套期保值收益:企业或个人可以通过期货市场来锁定未来的价格,从而规避价格波动风险。例如,一家航空公司担心未来燃油成本上升,可以通过购买原油期货合约来锁定未来的燃油价格。即使未来原油价格上涨,航空公司也可以通过期货合约的盈利来抵消燃油成本的增加。套期保值的主要目的是降低风险,而不是获取暴利,但如果市场走势对套期保值者有利,也能产生一定的收益。

期货投资的主要风险

期货投资的风险主要来源于以下几个方面:

1. 杠杆风险:期货交易采用保证金制度,高杠杆可以放大盈利,同时也放大了亏损。如果市场走势与投资者预期相反,损失可能迅速超过保证金,导致爆仓。爆仓是指投资者账户中的资金不足以弥补损失,被交易平台强制平仓。

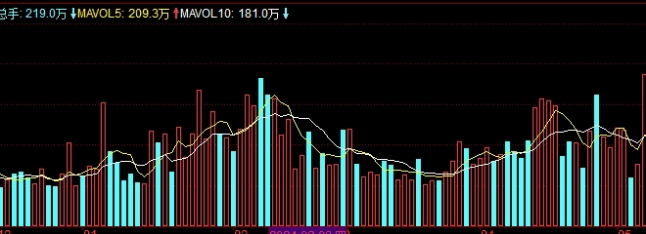

2. 市场风险:市场风险是指由于市场因素的变化导致期货合约价格波动的风险。这些因素包括宏观经济数据、事件、自然灾害、供需关系变化等。投资者无法完全预测这些因素的影响,因此必须承受市场波动带来的风险。

3. 流动性风险:流动性风险是指投资者无法以合理的价格及时平仓的风险。如果市场缺乏流动性,买卖双方数量不足,投资者可能难以找到交易对手,或者需要以较低的价格出售合约,从而遭受损失。

4. 交易对手 Risks: 这指期货交易所或期货结算机构可能无法履行其合同义务的风险。例如,如果结算机构破产,投资者可能无法获得足额的赔偿。

5. 操作风险:操作风险是指由于人为错误、系统故障或欺诈行为导致损失的风险。例如,投资者可能因为输入错误的交易指令而遭受损失,或者交易平台遭遇黑客攻击导致数据泄露。

如何控制期货投资风险

虽然期货投资风险较高,但可以通过合理的风险管理来降低损失的可能性。

1. 设定止损:止损是指在交易前设定一个预定的亏损水平,一旦价格达到止损位,就立即平仓以限制损失。止损位应该根据个人的风险承受能力和市场波动性来确定。

2. 仓位控制:仓位控制是指控制投入到期货交易中的资金比例。投资者应该避免过度交易,将大部分资金投入风险较低的资产中。

3. 多元化投资:多元化投资是指将资金分散投资于不同的期货品种或市场,以降低整体风险。如果某个品种出现亏损,其他品种的盈利可以弥补部分损失。

4. 了解市场:投资者应该充分了解所投资的期货品种的市场情况,包括供需关系、价格历史、影响因素等。掌握充分的信息有助于投资者做出更明智的决策。

5. 谨慎选择交易平台:选择信誉良好、监管严格的期货交易平台,确保资金安全和交易的公平性。

期货投资适合哪些投资者?

期货投资并非适合所有投资者。它需要具备以下特征的投资者:

1. 高风险承受能力:期货投资风险较高,投资者应该能够承受较大的亏损。

2. 较强的财务实力:期货投资需要缴纳保证金,投资者应该具备足够的财务实力来承担潜在的损失。

3. 充分的市场知识:投资者应该充分了解期货市场的运作机制、交易规则和影响因素。

4. 严格的风险管理能力:投资者应该具备严格的风险管理能力,能够设定止损、控制仓位和多元化投资。

对于风险承受能力较低、财务实力有限或缺乏市场知识的投资者,应谨慎考虑期货投资。

期货投资既具有高收益的潜力,也伴随着高风险。 投资者应充分认识期货投资的特点,评估自身的风险承受能力和财务状况,选择合适的交易平台和策略,并严格执行风险管理措施。只有这样,才能在期货市场中获得成功的机会,同时避免遭受重大损失。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...