2年期国债期货介绍(国债期货最新行情)

国债期货是一种以国债为标的的金融衍生品,允许投资者在未来特定日期以预先约定的价格买卖国债。与现货市场相比,国债期货具有杠杆效应,交易成本相对较低,可以帮助投资者进行风险管理、套期保值和获取投资收益。其中,2年期国债期货因其期限适中,流动性良好,受到广泛关注。将以2年期国债期货为例,介绍其基本概念、影响因素以及最新行情,希望能为投资者提供参考。

什么是2年期国债期货?

2年期国债期货是指以剩余期限为2年的国债为标的物的期货合约。具体来说,交易的并非真实的2年期国债,而是一种标准化合约,约定在未来某个日期(交割日)以特定价格交割一定面值的国债。2年期国债期货旨在反映市场对未来2年期国债利率的预期。中国目前市场上主要交易的是5年期、10年期和2年期国债期货。2年期国债期货的推出,弥补了短期利率衍生品工具的不足,更加完善了国债期货的期限结构,有助于提升利率风险管理的效率。

2年期国债期货合约通常会明确规定:标的国债的剩余期限、面值、交割月份、最小变动价位、合约代码等信息。投资者在开户后,可以通过期货公司进行交易,交易时需要缴纳一定比例的保证金。在合约到期时,可以选择实物交割,即买方支付货款,卖方交付国债;也可以选择现金结算,即根据合约最终结算价进行盈亏计算。

影响2年期国债期货价格的因素

影响2年期国债期货价格的因素众多,主要集中在以下几个方面:

-

宏观经济数据: GDP增长率、通货膨胀率、失业率等宏观经济数据是影响国债期货价格的关键因素。强劲的经济增长通常会导致通货膨胀压力上升,央行可能会加息以抑制通胀,从而导致国债价格下跌,期货价格也会受到影响。反之,经济下行压力较大时,央行可能会降息以刺激经济,利好国债价格,期货价格也会上涨。

-

货币政策: 央行的货币政策对国债收益率曲线产生直接影响,进而影响国债期货价格。降息预期通常会导致国债期货价格上涨,加息预期则会导致价格下跌。央行的公开市场操作、存款准备金率调整等政策工具也会影响市场流动性和资金成本,从而影响国债期货价格。

-

市场供求关系: 国债的发行量、市场参与者的资金状况等因素会影响国债的供求关系。国债发行量增加,供应增加,可能会导致国债价格下跌,进而影响期货价格。市场参与者的情绪和风险偏好也会影响国债期货的供求关系,造成价格波动。

-

国际市场因素: 全球经济形势、主要国家央行的货币政策、地缘风险等国际市场因素也会通过影响境内市场的风险偏好和资金流动而影响国债期货价格。例如,美国国债收益率的变动往往会对中国国债收益率产生一定的影响,进而影响国债期货价格。

-

市场情绪和预期: 市场参与者对未来经济形势、政策走向的预期也会影响国债期货价格。如果市场普遍预期未来经济向好,央行可能收紧货币政策,那么国债期货价格可能会下跌。反之,如果市场预期经济面临下行风险,央行可能放松货币政策,则国债期货价格可能会上涨。

2年期国债期货的交易策略

2年期国债期货的交易策略多种多样,常见的策略包括:

-

单边投机: 根据对未来利率走势的判断,直接买入或卖出2年期国债期货合约。如果预期利率下降,则买入期货合约;如果预期利率上升,则卖出期货合约。这种策略风险较高,但收益潜力也较大。

-

套期保值: 国债现货投资者可以通过卖出国债期货合约来对冲利率风险。例如,如果投资者持有现货国债,担心未来利率上升导致国债价格下跌,可以卖出相应数量的国债期货合约,锁定未来的卖出价格,从而降低风险。反之,如果投资者需要购买国债,但担心未来利率下降导致国债价格上涨,可以买入期货合约,锁定未来的买入成本。

-

跨期套利: 利用不同交割月份的国债期货合约之间的价差进行套利。例如,如果认为近月合约价格被高估,远月合约价格被低估,可以卖出近月合约,买入远月合约,等待价差回归正常水平时平仓获利。这种策略风险相对较低,但收益也相对有限。

-

曲线套利: 利用不同期限的国债期货合约之间的价差进行套利。例如,利用2年期和5年期、10年期国债期货之间的价差进行套利。这种策略需要对收益率曲线的形状和变动趋势进行准确判断。

国债期货的最新行情解读

要解读国债期货的最新行情,需要关注以下几个方面:

-

收盘价与涨跌幅: 这是最基本的信息,反映了当天市场对国债期货的整体看法。上涨通常意味着市场预期利率下降,下跌则意味着市场预期利率上升。

-

成交量与持仓量: 成交量反映了市场的活跃程度,持仓量反映了市场的关注程度。成交量放大通常伴随着价格的剧烈波动,持仓量增加则意味着更多资金进入市场。

-

主力合约与交割月份: 关注主力合约的走势,因为主力合约的成交量最大,流动性最好。同时,也要关注不同交割月份的合约价格,以便了解市场的远期利率预期。

-

宏观经济数据与政策消息: 密切关注最新的宏观经济数据和政策消息,例如GDP、CPI、利率决议等,这些信息会直接影响国债期货价格。

-

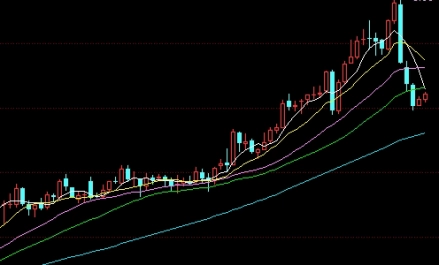

技术指标: 运用技术分析工具,例如K线图、均线、MACD等,来判断市场的趋势和支撑阻力位,辅助交易决策。但需要注意的是,技术分析并非万能的,需要结合基本面进行综合考虑。

由于国债期货行情瞬息万变,投资者在进行交易前应充分了解市场风险,做好风险管理,谨慎决策。建议投资者关注专业的金融信息网站和分析报告,以便及时掌握最新市场动态。

风险提示

国债期货具有杠杆效应,在放大收益的同时也放大了风险。投资者需要充分了解国债期货的交易规则和风险特征,谨慎投资。以下是几点风险提示:

-

杠杆风险: 国债期货交易具有杠杆效应,这意味着投资者可以利用较少的资金控制较大价值的合约。如果市场走势与预期相反,投资者可能会面临巨大的亏损,甚至可能超过本金。

-

市场风险: 国债期货价格受到多种因素的影响,市场波动性较大。投资者需要密切关注市场动态,及时调整交易策略。

-

流动性风险: 在市场流动性较差的情况下,投资者可能难以平仓,或者需要以不利的价格平仓,从而造成损失。

-

政策风险: 货币政策和监管政策的变化可能会对国债期货价格产生重大影响,投资者需要密切关注相关政策的动态。

总而言之,2年期国债期货是一种重要的利率风险管理工具,具有灵活的交易策略和潜在的收益机会。但投资者在参与交易前,务必充分了解其特性和风险,谨慎决策,做好风险管理。