股指期货包括哪三个(股指期货三大功能)

股指期货,英文Index Futures,是一种以股票价格指数(如沪深300指数、上证50指数、中证500指数等)为标的物的金融期货合约。交易双方约定在未来的某一特定时间,按照事先确定的价格,买卖该指数。 它是一种重要的风险管理工具,被广泛应用于投资组合管理、风险对冲和套利交易等方面。 股指期货的核心作用可以概括为三大功能,即价格发现、风险转移和套利交易。 理解这些功能对于认识股指期货在金融市场中的作用至关重要。

价格发现功能

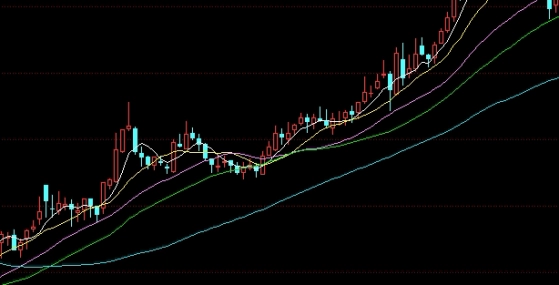

价格发现是股指期货最重要的功能之一。股指期货市场是一个高度活跃的市场,汇集了来自不同背景的投资者,包括机构投资者、个人投资者、套利者和投机者等。 这些参与者通过对未来股票市场走势的分析和判断,进行交易,他们的交易行为最终会反映在股指期货的价格上。 股指期货的价格实际上是对未来股票市场价值的一种预期,包含了市场参与者对宏观经济、行业发展、政策变化等因素的综合评估。 股指期货价格能够有效地反映市场对未来股票市场供求关系的预期,为股票市场的参与者提供重要的价格参考信息。

具体来说,股指期货的价格发现功能体现在以下几个方面:

- 提前反映市场信息: 股指期货交易的参与者通常会对各种影响股票市场的因素进行深入研究,并将这些研究结果反映在他们的交易行为中。 由于股指期货市场通常比现货市场更加活跃,信息传导的速度也更快,因此股指期货价格往往能够提前反映市场上的各种信息,例如宏观经济数据、行业政策变化、公司盈利预期等。

- 提供价格参考: 股指期货价格可以作为现货市场参与者的重要参考,帮助他们更好地判断股票的合理价值,并作出更明智的投资决策。 例如,在股票市场开盘之前,投资者可以通过观察股指期货的价格走势,来预测当日股票市场的开盘趋势,从而调整自己的交易策略。

- 提高市场效率: 价格发现功能能够促进股票市场的效率提高。 通过股指期货的价格信号,市场参与者可以更快地了解市场上的信息,进而调整自己的投资组合,使资源能够更加有效地配置到最有价值的资产上。

需要注意的是,股指期货的价格发现功能并非完美无缺。 市场情绪波动、过度投机等因素可能会导致股指期货价格出现一定程度的偏差,因此投资者在使用股指期货的价格信息时,需要保持理性,并结合其他信息进行综合分析。

风险转移 (风险对冲) 功能

风险转移,也称为风险对冲,是股指期货的另一项重要功能。股票投资本身具有一定的风险,例如市场风险、行业风险和公司风险等。 对于投资者而言,有效管理这些风险至关重要。 股指期货为投资者提供了一种规避或转移股票市场风险的工具。

具体来说,股指期货的风险转移功能体现在以下几个方面:

- 保护投资组合: 对于持有大量股票组合的机构投资者,例如基金、保险公司等,他们可以通过卖出相应的股指期货合约,来对冲股票组合的市场风险。 如果股票市场下跌,股票组合的价值会下降,但卖出的股指期货合约会盈利,从而弥补股票组合的损失,达到保护投资组合的目的。

- 锁定利润: 对于已经获利的股票投资者,他们可以通过买入股指期货的空头合约锁定利润,防止市场下跌侵蚀收益。 即使股票市场下跌,股指期货的盈利也可以抵消股票的损失,确保投资者能够实现既定的利润目标。

- 降低持仓成本: 投资者可以利用股指期货进行“备兑开仓”策略,即持有股票的同时卖出相应的股指期货合约。 通过收取股指期货的合约费用,可以降低持有股票的成本,增加投资收益。

需要注意的是,利用股指期货进行风险对冲并非完全消除风险,而是将风险转移到其他市场参与者身上。 风险对冲的有效程度取决于股指期货与股票市场的相关性、对冲比例的设定等因素。 投资者在进行风险对冲时,需要根据自身的风险承受能力和市场情况,制定合理的对冲策略。

套利交易功能

套利交易是指利用不同市场或不同合约之间的价格差异,进行低买高卖,从而获取无风险利润的行为。 股指期货的价格与股票指数的价格之间存在理论上的关系,如果由于市场因素导致两者之间的价格出现偏差,就为套利交易提供了机会。

常见的股指期货套利策略包括:

- 期现套利: 当股指期货价格高于理论价格时,投资者可以买入股票指数成分股,同时卖出股指期货合约,等待两者价格回归,从而获取利润。 反之,当股指期货价格低于理论价格时,投资者可以卖出股票指数成分股,同时买入股指期货合约,进行反向套利。

- 跨期套利: 投资者可以同时买入和卖出不同交割月份的股指期货合约,利用不同月份合约之间的价差波动,进行套利交易。

- 跨市场套利: 如果在不同的交易所交易同一股票指数的股指期货合约,投资者可以利用不同交易所之间价格的差异进行套利交易。

套利交易具有以下特点:

- 风险较低: 套利交易是基于市场价格偏差的判断,通常不需要承担太大的市场风险。

- 收益稳定: 套利交易的收益来源于价格偏差的回归,收益相对稳定,但收益率也相对较低。

- 需要专业知识: 套利交易需要投资者具备专业的金融知识和市场分析能力,才能准确判断市场上的套利机会。

套利交易能够促进市场的效率提高,通过消除市场上的价格偏差,使价格能够更加真实地反映资产的价值。 同时,套利交易也为市场提供流动性,降低交易成本。

总而言之,股指期货价格发现、风险转移和套利交易三大功能相互依存,共同促进金融市场的稳定和效率。 深入理解这三大功能,有助于投资者更好地利用股指期货进行投资和风险管理。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...