期货的分析策略有哪些(期货简单策略是什么)

期货市场是一个高风险高回报的市场,吸引着众多投资者参与。但成功的期货交易并非靠运气,而是依赖于对市场的深入分析以及合理的交易策略。将探讨一些常用的期货分析策略,并介绍一些相对简单的交易策略供初学者参考。

期货分析策略涉及对影响期货价格波动的各种因素进行研究和预测,旨在提高交易决策的准确性。这些策略涵盖了基本面分析、技术分析、情绪分析以及量化分析等多个方面。而简单交易策略则是在这些分析的基础上,制定较为容易理解和执行的交易方案,以降低交易风险。

基本面分析策略

基本面分析关注影响商品或指数供需关系的关键因素,例如宏观经济数据、行业动态、政策法规变化等。通过分析这些因素的变化趋势,投资者可以判断期货价格的长期走势。

例如,对于农产品期货,基本面分析需要关注天气状况、种植面积、产量预期、库存水平、进出口政策等。如果预计某农产品由于干旱导致减产,供应减少,则该农产品期货价格可能上涨。对于能源期货,基本面分析需要关注原油产量、地缘风险、OPEC产量政策、全球经济增长预期等。如果地缘风险导致原油供应中断,则原油期货价格可能上涨。对于股指期货,基本面分析需要关注宏观经济数据(如GDP增长率、通货膨胀率、失业率)、企业盈利状况、利率政策等。如果经济增长强劲,企业盈利良好,则股指期货价格可能上涨。

基本面分析的优点在于能够把握长期趋势,但缺点是数据获取和分析较为复杂,且市场价格短期内可能受到情绪和其他因素的影响,与基本面走势偏离。

技术分析策略

技术分析是通过研究历史价格和交易量数据来预测未来价格走势。技术分析师相信,所有已知信息都已反映在价格中,而价格走势往往呈现一定的模式,可以通过图表形态、技术指标等进行分析。

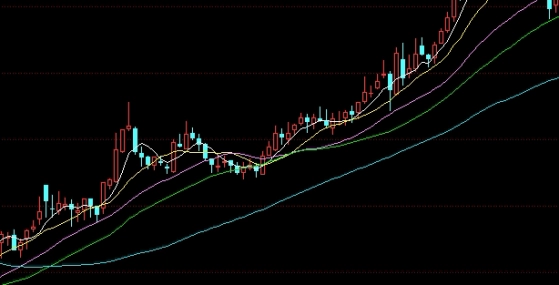

常用的技术分析工具包括K线图、趋势线、支撑位和阻力位、移动平均线、相对强弱指数(RSI)、MACD指标等。通过观察这些工具的变化,投资者可以识别买入和卖出信号。

例如,双重底、头肩底等图表形态通常预示价格反转;趋势线向上突破可能预示价格上涨;RSI指标超卖可能预示价格反弹;MACD金叉可能预示价格上涨。技术分析的优点在于简单直观,易于操作,但也存在一定的局限性,例如容易受到市场噪音的干扰,并且历史表现并不能保证未来表现。

情绪分析策略

情绪分析试图通过量化市场参与者的情绪来预测价格走势。市场情绪包括乐观、悲观、恐惧、贪婪等,这些情绪会影响投资者的交易行为,从而影响价格波动。

情绪分析的方法包括:衡量市场恐慌程度的VIX指数、衡量投资者情绪的看涨看跌比率、新闻和社交媒体的情绪分析等。例如,VIX指数高企通常表示市场恐慌,可能预示着下跌风险;看涨看跌比率升高可能表示市场乐观,可能预示着上涨风险。但有时市场呈现极度悲观反而接近底部。情绪分析需要结合其他分析方法使用,才能提高预测的准确性。

趋势跟踪策略 (简单策略)

趋势跟踪策略是一种相对简单的交易策略,其核心思想是顺势而为。即当价格呈现明显的上涨趋势时,买入并持有;当价格呈现明显的下跌趋势时,卖出并持有。

趋势跟踪策略可以使用移动平均线等技术指标来识别趋势。例如,当短期移动平均线向上穿越长期移动平均线时,可能预示着上涨趋势的开始,可以考虑买入;当短期移动平均线向下穿越长期移动平均线时,可能预示着下跌趋势的开始,可以考虑卖出。

趋势跟踪策略的优点在于简单易懂,不需要复杂的分析技巧,但缺点是容易在震荡行情中遭受损失,并且可能错过趋势反转的机会。为了控制风险,可以使用止损单来限制单笔交易的损失。

突破策略 (简单策略)

突破策略是指在价格突破关键支撑位或阻力位时进行交易。支撑位是指价格下跌时可能遇到的底部,而阻力位是指价格上涨时可能遇到的顶部。

当价格突破阻力位时,通常被认为是买入信号,因为这可能意味着价格将继续上涨。当价格突破支撑位时,通常被认为是卖出信号,因为这可能意味着价格将继续下跌。

为了确认突破的有效性,可以结合交易量进行分析。例如,如果价格突破阻力位的同时,交易量也显著增加,则突破的概率更高。

突破策略的优点在于有机会捕捉到快速上涨或下跌的行情,但缺点是可能出现假突破,导致亏损。设置合理的止损点非常重要。同时,对于震荡行情适用性较差。

均值回归策略 (简单策略)

均值回归策略基于这样的假设:价格在偏离其历史平均水平后,最终会回归到该水平。当价格大幅偏离均值时,可以考虑进行逆向操作。

例如,可以使用布林线等指标来衡量价格的波动范围。当价格触及布林线上轨时,可能被认为是超买,可以考虑卖出;当价格触及布林线下轨时,可能被认为是超卖,可以考虑买入。

均值回归策略的优点在于风险相对可控,但缺点是可能需要较长的等待时间,并且如果趋势持续,可能遭受较大损失。需要谨慎选择标的,并设置合理的止损点。

期货交易策略多种多样,投资者需要根据自身的风险承受能力、交易经验和市场情况,选择合适的策略。需要注意的是,没有任何一种策略能够保证盈利,风险管理始终是第一位的。初学者可以选择一些简单易懂的策略进行实践,并在实践中不断学习和改进,才能在期货市场中取得长期稳定的回报。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...