如何进行期货投资交易(如何进行期货交易举例)

期货投资交易是一种高风险高回报的金融工具,它允许交易者在未来日期以预定价格买卖标的资产。与股票交易不同,期货合约并非直接拥有标的资产,而是持有代表该资产的合约。理解期货交易的运作方式至关重要,才能降低风险并抓住获利机会。将深入探讨如何进行期货投资交易,并提供一些实际操作的例子。

期货交易的基础概念

期货交易的核心是“合约”。每个期货合约都规定了标的资产(例如原油、黄金、小麦、股指等)、数量、交割月份和交割地点。交易者通过买入(做多)或卖出(做空)合约来表达对未来价格走势的预期。如果预期价格上涨,则买入合约;如果预期价格下跌,则卖出合约。需要注意的是,期货交易通常涉及杠杆,意味着交易者只需要支付合约价值的一小部分作为保证金,即可控制更大价值的资产。这放大了潜在的利润,但同时也放大了潜在的损失。

例如,假设交易者对未来原油价格持乐观态度。他可以购买一个原油期货合约,该合约规定在特定月份交割1000桶原油。如果合约价格为每桶80美元,那么合约总价值为80,000美元。交易者可能只需要支付8,000美元的保证金即可开仓。如果原油价格上涨到每桶85美元,交易者可以平仓并获得5,000美元的利润(不包括交易费用)。反之,如果价格下跌到每桶75美元,交易者将损失5,000美元。这就是杠杆效应带来的风险和机遇。

选择合适的期货品种

期货市场提供了种类繁多的标的资产,包括农产品、能源、金属、金融指数等。选择合适的期货品种是成功进行交易的关键。交易者应该选择自己熟悉并能够理解其供需关系的品种。例如,如果交易者是农业领域的专家,那么农产品期货(如玉米、大豆、小麦)可能更适合他。如果交易者密切关注全球经济形势,那么股指期货(如标普500指数、沪深300指数)可能更适合他。

流动性也是一个重要的考虑因素。流动性高的期货品种意味着买卖价差小,更容易进出市场。成交量小、流动性差的品种可能会导致交易者无法以理想的价格成交,甚至无法平仓。在选择期货品种时,务必关注其成交量和持仓量。

制定交易策略

成功的期货交易需要一套周密的交易策略。交易策略包括确定入场点、止损点和止盈点。入场点是指交易者认为价格即将朝着预期方向变动的点位。止损点是指当价格朝着不利方向变动时,交易者愿意承担的最大损失。止盈点是指当价格朝着有利方向变动时,交易者认为可以获利了结的点位。

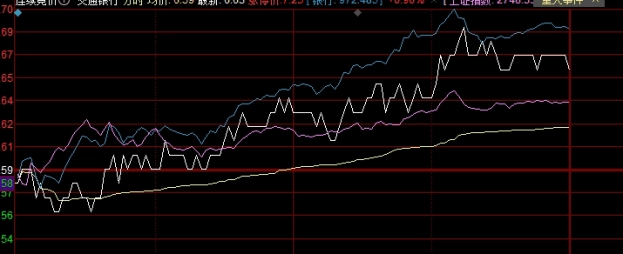

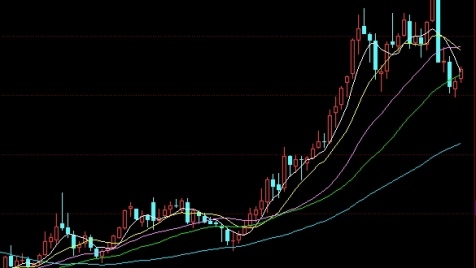

常用的交易策略包括趋势跟踪、突破、盘整突破、反转等。趋势跟踪是指顺应市场趋势进行交易。突破是指当价格突破某个关键阻力位或支撑位时进行交易。盘整突破是指当价格在一定范围内波动一段时间后突破该范围时进行交易。反转是指当价格趋势发生转变时进行交易。无论选择哪种交易策略,都需要严格遵守交易规则,避免情绪化交易。

例如,一位交易者使用趋势跟踪策略交易原油期货。他通过技术分析发现原油价格呈现上涨趋势。他会在价格回调至支撑位时买入合约,并设置止损点位于支撑位下方,止盈点位于上一个高点上方。他会根据市场情况调整止损点和止盈点,以锁定利润并控制风险。

风险管理

期货交易具有高杠杆特性,因此风险管理至关重要。交易者应该坚持以下风险管理原则:

- 控制仓位: 每次交易只投入总资金的一小部分,避免过度交易。

- 设置止损: 严格执行止损指令,避免损失扩大。

- 分散投资: 不要将所有资金投入到单一期货品种中,分散投资可以降低风险。

- 了解合约细则: 仔细阅读期货合约条款,了解交割规则、保证金要求等信息。

- 避免过度自信: 市场变化莫测,不要盲目自信,保持谨慎的态度。

例如,一位交易者拥有10,000美元的交易资金。他决定每次交易只投入2%的资金,即200美元。他会根据所选择的期货品种的保证金要求,计算可以开立的合约数量。他会设置止损点,确保每次交易的最大损失不超过200美元。通过控制仓位和设置止损点,他可以有效控制风险,避免遭受重大损失。

选择合适的期货经纪商

选择信誉良好、监管严格的期货经纪商非常重要。经纪商提供交易平台、资金存取服务、市场信息等。交易者应该选择费用合理、服务周到的经纪商。在选择经纪商时,可以考虑以下因素:

- 监管资质: 确认经纪商是否受到相关监管机构的监管。

- 交易平台: 选择操作简单、功能强大的交易平台。

- 手续费: 比较不同经纪商的手续费,选择性价比最高的经纪商。

- 客户服务: 了解经纪商的客户服务质量,确保在需要时能够获得及时帮助。

- 出入金速度: 了解经纪商的出入金速度,选择出入金便捷的经纪商。

模拟交易与实盘交易

在进行实盘交易之前,建议交易者先进行一段时间的模拟交易。模拟交易使用虚拟资金进行交易,可以让交易者熟悉交易平台的操作、测试交易策略,并积累交易经验。通过模拟交易,交易者可以发现自己的弱点,并加以改进。当交易者在模拟交易中取得稳定的盈利后,再考虑进行实盘交易。

实盘交易需要谨慎对待,切勿盲目跟风。交易者应该根据自己的风险承受能力和交易目标,制定合理的交易计划,并严格执行。期货交易是一项风险与机遇并存的活动。只有通过不断学习和实践,才能提高交易技能,实现长期稳定的盈利。

总而言之,期货投资交易需要充分的准备和谨慎的操作。理解基本概念、选择合适的品种、制定交易策略、严格控制风险、选择可靠的经纪商,并从模拟交易开始,是成功进行期货交易的关键步骤。最终,持续学习和适应市场变化将决定交易者的长期表现。