如何进行期货交易的风险控制(期货如何控制风险)

期货交易以其高杠杆的特性,为投资者提供了以小博大的机会。高收益往往伴随着高风险。如果风险控制不当,期货交易可能导致巨大的损失,甚至倾家荡产。对于任何希望参与期货交易的投资者来说,掌握有效的风险控制方法至关重要。将深入探讨期货交易中的风险控制策略,帮助投资者更好地管理风险,提高盈利的可能性。

资金管理:交易的基石

资金管理是期货交易中最重要的风险控制环节之一。它指的是投资者如何分配和使用自己的资金,以最大限度地减少潜在损失,同时保留盈利机会。合理的资金管理能够帮助投资者避免过度交易、降低爆仓风险,并确保在市场波动时仍有足够的资金进行周转。

以下是一些关键的资金管理原则:

- 设定风险承受能力: 明确自己能够承受的最大损失金额。这个金额应该是你即使全部损失也不会影响到生活质量的资金。不要用生活必需资金或借来的钱进行期货交易。

- 确定单笔交易风险: 每次交易的风险比例应该控制在总资金的1%-2%以内。这意味着,如果你的账户中有10万元,那么每次交易的最大亏损不应超过1000-2000元。

- 控制总仓位: 确保总仓位不超过总资金的30%-50%。过高的仓位会增加爆仓的风险,尤其是在市场剧烈波动时。

- 分散投资: 不要把所有的资金都投入到单一的合约或品种中。分散投资可以降低集中风险,即使某个合约出现亏损,也不会对整体账户造成毁灭性打击。

- 定期评估和调整: 随着交易经验的积累和市场情况的变化,需要定期评估和调整资金管理策略,以适应新的环境。

止损止盈:锁定利润,控制损失

止损和止盈是期货交易中常用的风险管理工具。止损是指当价格达到预先设定的亏损点位时,自动平仓,以限制损失。止盈是指当价格达到预先设定的盈利点位时,自动平仓,以锁定利润。合理设置止损和止盈能够帮助投资者避免情绪化交易,并有效控制风险。

以下是一些设置止损和止盈的技巧:

- 技术分析: 基于技术分析,如支撑位、阻力位、趋势线等,设置止损和止盈。

- 波动率: 考虑标的物的波动率。波动率高的品种,止损和止盈的幅度可以适当放大。

- 风险回报比: 确保每笔交易的潜在回报大于潜在风险。一般来说,风险回报比至少应为1:2或更高。

- 动态止损: 随着价格朝着有利的方向移动,可以逐步提高止损位,锁定更多利润。

- 严格执行: 严格执行止损和止盈,不要随意更改。否则,止损和止盈策略将失去意义。

仓位控制:灵活调整,应对市场

仓位控制指的是投资者根据市场情况和自身判断,调整持仓数量。在市场趋势明显时,可以适当增加仓位以扩大盈利。在市场震荡或趋势不明朗时,应该降低仓位以降低风险。合理的仓位控制能够帮助投资者更好地应对市场波动,并提高盈利的可能性。

以下是一些仓位控制的技巧:

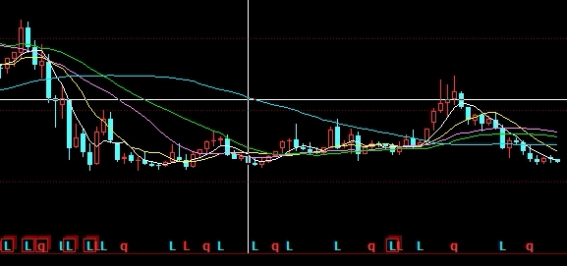

- 趋势判断: 准确判断市场趋势是仓位控制的基础。利用技术分析和基本面分析,判断市场的多空方向。

- 顺势而为: 在上升趋势中,可以适当增加多头仓位。在下降趋势中,可以适当增加空头仓位。

- 金字塔加仓: 在趋势明确时,可以采用金字塔加仓法,即每次加仓的数量逐渐减少,以降低风险。

- 逆势减仓: 在市场出现反转信号时,应该及时减仓,甚至平仓,以避免损失。

- 保持冷静: 情绪化交易会影响仓位控制。保持冷静,理性分析市场,才能做出正确的决策。

情绪控制:克服恐惧,保持理性

情绪是期货交易中最大的敌人之一。恐惧和贪婪会驱使投资者做出错误的决策,导致损失。控制情绪是期货交易中非常重要的环节。投资者需要培养良好的心理素质,克服恐惧和贪婪,保持理性,才能在市场中取得成功。

以下是一些控制情绪的技巧:

- 制定交易计划: 严格按照交易计划执行,不要随意更改。

- 远离市场: 在情绪波动较大时,暂时远离市场,避免冲动交易。

- 冥想和放松: 通过冥想和放松来缓解压力,保持冷静。

- 记录交易日志: 记录交易日志,反思交易过程,总结经验教训。

- 寻求支持: 与其他交易者交流,分享经验,获得支持。

选择合适的交易系统:工具的重要性

一个好的交易系统能够帮助投资者更好地分析市场、制定策略、执行交易和管理风险。交易系统可以包括技术分析指标、交易信号、风险管理规则等。选择一个适合自己的交易系统,并严格执行,可以提高交易的效率和成功率。

选择交易系统时,需要考虑以下因素:

- 简单易懂: 选择自己能够理解和掌握的交易系统。

- 经过验证: 选择经过市场验证的交易系统,而不是未经证实的理论。

- 风险控制: 选择包含风险控制规则的交易系统。

- 个性化: 根据自己的交易风格和风险偏好,对交易系统进行调整和优化。

- 不断学习: 不断学习和改进交易系统,以适应市场变化。

总而言之,期货交易的风险控制是一个持续学习和实践的过程。通过掌握资金管理、止损止盈、仓位控制、情绪控制和选择合适的交易系统,投资者可以有效地管理风险,提高盈利的概率。请记住,风险管理是期货交易成功的关键。

相关推荐

美国道琼斯指数基金(美国股市道琼斯指数实时行情)

道琼斯工业平均指数(Dow Jones Industrial Average, DJIA),简称道指,是全球最受关注的股票市场指数之一。 它由30家美国最 ...