天然橡胶实时价格期货(天然橡胶期货实时价格2505)

天然橡胶,作为一种重要的战略物资和工业原料,广泛应用于轮胎、医疗器械、工业制品等领域。其价格波动受到多种因素的影响,包括天气、产量、需求、政策以及宏观经济环境等。为了规避价格风险,天然橡胶期货应运而生。天然橡胶期货合约,如“天然橡胶期货实时价格2505”,代表着在特定交易所交易的,以特定规格、质量的天然橡胶为标的,约定在未来特定时间(2025年5月)交割的标准化合约。 实时关注天然橡胶期货价格,特别是像2505合约这样的主力合约,对于橡胶生产商、贸易商、下游企业以及投资者来说至关重要,可以帮助他们做出更明智的决策,有效管理风险,抓住市场机会。

天然橡胶期货:风险管理与价格发现

天然橡胶期货的核心功能在于风险管理和价格发现。对于橡胶生产商而言,他们可以通过卖出期货合约来锁定未来的销售价格,从而规避因价格下跌带来的损失。例如,如果橡胶生产商预计未来橡胶价格会下跌,他们可以卖出2505合约,锁定2025年5月的销售价格。即使未来现货价格下跌,他们可以通过期货市场的盈利来弥补现货市场的损失,从而实现保值增值的目的。

对于橡胶贸易商和下游企业而言,他们可以通过买入期货合约来锁定未来的采购成本,从而规避因价格上涨带来的损失。例如,轮胎制造商可以买入2505合约,锁定2025年5月的采购价格。即使未来现货价格上涨,他们可以通过期货市场的盈利来弥补现货市场的采购成本增加,从而稳定生产成本。

天然橡胶期货市场通过公开竞价,汇集了来自全球各地的信息,形成了反映市场供需关系的期货价格。这个期货价格可以作为现货市场定价的重要参考,帮助市场参与者更好地了解市场趋势,做出更合理的决策。天然橡胶期货市场在价格发现方面发挥着重要的作用。

影响天然橡胶期货价格的因素

天然橡胶期货价格受到多种因素的影响,这些因素可以大致分为供给因素、需求因素和宏观经济因素。

供给因素: 天然橡胶的供给主要受到种植面积、天气条件、病虫害以及割胶技术等因素的影响。例如,东南亚地区是天然橡胶的主要产地,如果该地区出现干旱或者洪涝等极端天气,将会影响橡胶树的生长和割胶,从而导致橡胶产量下降,进而推高橡胶期货价格。如果橡胶树受到病虫害的侵袭,也会影响橡胶产量,进而影响期货价格。

需求因素: 天然橡胶的需求主要受到下游产业的影响,包括轮胎、汽车、医疗器械等。例如,汽车产业是天然橡胶的主要下游产业,如果汽车销量增加,将会带动天然橡胶的需求增加,进而推高橡胶期货价格。医疗器械行业对天然橡胶的需求也在不断增长,也会对橡胶期货价格产生一定的影响。

宏观经济因素: 宏观经济环境对天然橡胶期货价格也有重要的影响。例如,全球经济增长放缓可能会导致下游产业需求减少,从而压低橡胶期货价格。通货膨胀、利率以及汇率等因素也会对橡胶期货价格产生一定的影响。

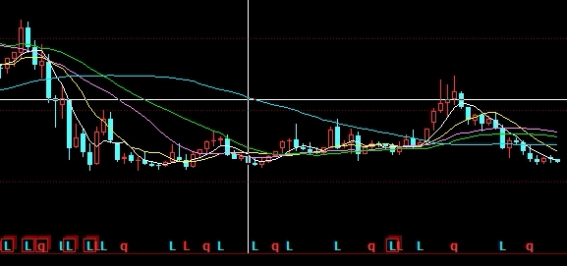

天然橡胶期货实时价格2505的解读

“天然橡胶期货实时价格2505”代表的是上海期货交易所交易的,以标准橡胶(SCRWF)为标的的,在2025年5月交割的期货合约的当前价格。这个价格反映了市场对2025年5月天然橡胶供需状况的预期。通过实时关注这个价格,可以了解市场对未来橡胶价格的看法。

解读2505合约的价格走势需要结合上述影响因素进行综合分析。例如,如果东南亚地区出现干旱,同时汽车销量增加,那么2505合约的价格可能会上涨。相反,如果全球经济增长放缓,同时橡胶库存增加,那么2505合约的价格可能会下跌。

需要注意的是,期货价格是不断变化的,受到市场情绪、交易量以及其他因素的影响。需要结合各种信息进行综合分析,才能做出更准确的判断。

参与天然橡胶期货交易的策略

参与天然橡胶期货交易需要制定合理的交易策略,包括选择合适的合约、确定交易方向、设置止损止盈以及控制仓位等。

选择合适的合约: 不同的期货合约代表不同的交割月份,需要根据自身的交易目标和风险承受能力选择合适的合约。一般来说,主力合约(即成交量最大的合约)流动性较好,更容易成交,适合短线交易。而非主力合约流动性较差,适合长线交易。

确定交易方向: 需要根据市场分析和判断,确定交易方向。例如,如果认为未来橡胶价格会上涨,可以买入期货合约;如果认为未来橡胶价格会下跌,可以卖出期货合约。

设置止损止盈: 为了控制风险,需要设置止损止盈。止损是指当价格向不利方向波动时,及时平仓止损,避免损失进一步扩大。止盈是指当价格向有利方向波动时,及时平仓获利,锁定利润。

控制仓位: 为了避免过度承担风险,需要控制仓位。一般来说,仓位不宜过重,建议控制在总资金的10%以内。

天然橡胶期货的风险提示

天然橡胶期货交易具有高杠杆性,这意味着投资者可以用较少的资金控制较大的合约价值,从而放大盈利和亏损。在参与天然橡胶期货交易时,需要充分了解其风险,并做好风险管理。

主要的风险包括:

- 价格波动风险: 天然橡胶期货价格波动较大,投资者可能会因为价格波动而遭受损失。

- 杠杆风险: 高杠杆性会放大盈利和亏损,投资者可能会因为杠杆效应而遭受较大的损失。

- 流动性风险: 非主力合约流动性较差,投资者可能会因为流动性不足而无法及时平仓。

- 交割风险: 如果投资者持有到期合约,需要进行交割,可能会面临交割质量、交割地点以及交割费用等风险。

在参与天然橡胶期货交易前,建议投资者充分了解期货交易规则,评估自身的风险承受能力,并制定合理的交易策略。切勿盲目跟风,理性投资。

相关推荐

美国道琼斯指数基金(美国股市道琼斯指数实时行情)

道琼斯工业平均指数(Dow Jones Industrial Average, DJIA),简称道指,是全球最受关注的股票市场指数之一。 它由30家美国最 ...