趁早搞明白!期货怎么玩的技巧(期货交易怎么玩)

在金融市场中,期货交易以其独特的魅力吸引着众多投资者。然而,期货交易并非简单的买卖行为,它涉及到复杂的市场分析、风险控制以及交易策略的制定。只有掌握了一定的技巧和方法,才能在这个充满机遇与挑战的市场中分得一杯羹。

在进行期货交易之前,首先要对期货市场有一个全面而深入的了解。这包括熟悉期货合约的基本概念,如标的物、交割日期、保证金制度等。例如,不同的期货品种对应着不同的标的物,像农产品期货以大豆、小麦等为标的物,金属期货则以铜、铝等为标的物。同时,要清楚保证金的作用,它是投资者参与期货交易时缴纳的一定比例的资金,用于保证履约。了解这些基础知识,是进行期货交易的第一步,它能帮助我们更好地理解市场的运行机制。

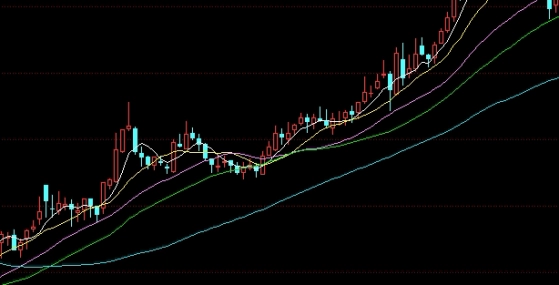

市场分析是期货交易的核心环节。技术分析和基本面分析是两种常用的分析方法。技术分析主要通过研究历史价格和成交量数据,运用各种技术指标和图表形态来预测未来价格走势。比如,通过观察移动平均线的交叉情况,可以判断市场的买卖信号;利用相对强弱指标(RSI)来判断市场的超买超卖状态。基本面分析则侧重于研究影响期货价格的供求关系、宏观经济因素等。例如,对于原油期货,全球经济形势、地缘局势以及原油的产量和库存等因素都会对其价格产生重大影响。投资者需要结合这两种分析方法,全面把握市场动态。

一个成功的期货交易离不开科学合理的交易策略。交易策略应根据个人的风险承受能力、投资目标和时间周期来制定。常见的交易策略有趋势跟踪策略、套利策略等。趋势跟踪策略是基于市场趋势进行交易,当市场处于上升趋势时,买入期货合约;当市场处于下降趋势时,卖出期货合约。套利策略则是利用不同市场或不同合约之间的价格差异进行交易,以获取无风险或低风险的收益。例如,跨期套利就是在同一品种的不同交割月份合约之间进行套利操作。在制定交易策略时,要充分考虑各种因素,并进行严格的风险评估。

期货交易具有高风险性,因此风险控制至关重要。首先,要合理设置止损和止盈点。止损点是为了在市场行情不利时及时止损,避免损失进一步扩大;止盈点则是在达到预期收益时及时获利了结。例如,当投资者买入一份期货合约后,可以根据市场波动情况和个人风险承受能力,设定一个合理的止损价位。其次,要控制仓位。不要将过多的资金集中在一个品种或一个交易方向上,应分散投资,降低风险。同时,要避免过度交易,保持冷静和理性,不被市场情绪所左右。

期货市场是一个不断变化和发展的市场,投资者需要持续学习和实践,不断提升自己的交易技能和知识水平。可以通过阅读专业书籍、参加培训课程、关注行业动态等方式来积累知识和经验。同时,要在实践中不断总结和反思,找出自己的不足之处,并加以改进。只有不断地学习和实践,才能在期货交易中逐渐成长,实现稳定盈利的目标。

总之,期货交易需要投资者具备扎实的基础知识、敏锐的市场洞察力、科学的交易策略以及严格的风险控制意识。只有这样,才能在期货市场中游刃有余,获得理想的投资收益。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...