值得学习!期货转月的差价怎么解决(期货不同月份价格差太多怎么办)

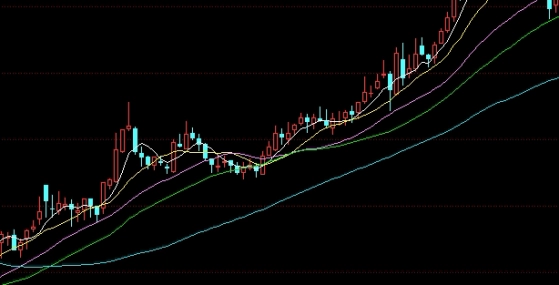

在期货交易中,投资者常常会遇到期货转月时不同月份合约价格差较大的情况。这一现象不仅影响交易决策,还可能对投资回报产生显著影响。将详细探讨期货转月差价的成因、影响及解决策略,帮助投资者更好地应对这一挑战。

期货转月差价,即不同交割月份的期货合约之间的价格差异,其形成受多种因素影响。首先,市场供需关系是核心因素。不同月份的合约对应着不同的交割时间,因此其背后的实物商品供需状况可能存在差异。例如,农产品期货中,某月份可能因季节性因素导致供应紧张,而另一月份则供应充足,从而造成价格差异。其次,资金成本和仓储成本也会影响期货转月差价。资金成本包括融资利息等,而仓储成本则涉及存储商品的费用。此外,市场预期、政策变化以及宏观经济环境等因素也会对期货转月差价产生影响。

期货转月差价对投资者的交易决策和投资回报具有重要影响。一方面,差价过大可能导致套利机会的出现。如果投资者能够准确判断差价的走势,并通过买入低价合约、卖出高价合约的方式进行套利操作,那么就有可能获得无风险收益。然而,这种套利操作并非没有风险,如市场流动性不足、价差未能如预期收敛等都可能导致套利失败。另一方面,对于套期保值者而言,期货转月差价的波动可能增加其套期保值的成本和难度。如果企业需要在远期锁定价格以规避风险,但期货市场上不同月份合约的价格差异较大,那么选择合适的合约进行套期保值就变得尤为重要。

针对期货转月差价问题,投资者可以采取以下策略来解决。首先,加强市场分析,提高对期货市场供需关系、资金成本、仓储成本等因素的理解,以便更准确地预测期货转月差价的走势。这包括关注行业动态、政策变化以及宏观经济数据等。其次,灵活运用套利策略。在差价过大且存在套利空间时,可以考虑进行跨期套利操作。但需要注意的是,套利操作需要谨慎进行,确保风险可控。此外,对于套期保值者而言,应根据自身需求选择合适的交割月份合约进行套期保值。同时,也可以考虑通过调整套期保值比例或采用其他风险管理工具来降低期货转月差价波动带来的风险。最后,密切关注市场动态和交易所规则变化也是解决期货转月差价问题的重要一环。及时了解交易所关于交割、保证金等方面的规定调整,有助于投资者做出更明智的交易决策。

综上所述,期货转月差价是期货交易中不可避免的现象。通过深入理解其成因、影响并采取相应的解决策略,投资者可以更好地应对这一挑战,实现稳健的投资回报。

相关推荐

美元指数下跌利空还是利多(美元指数下跌是升值还是贬值)

美元指数(U.S. Dollar Index, USDX)是衡量美元在国际外汇市场表现的重要指标,它通过计算美元对一篮子六种主要货币(欧元 ...